つみたてNISAの運用成績を完全公開

毎月恒例のつみたてNISAの運用成績を紹介します。今月で運用26か月目に突入しました。つみたてNISAを開始してから丸2年が経過しています。

つみたてNISAは運用益が非課税になる制度です。

ここ最近は資産形成がブームになっていることもあり、つみたてNISAから投資を開始した人も多いでしょう。

つみたてNISAの投資対象は金融庁が審査した投資信託に限られるので、投資を始める最初の一歩としてはつみたてNISAが最適といえます。

つみたてNISAをこれから始める人や運用成績の気になる人の参考になる内容になっていますので、最後までお付き合いください。

最近の株式相場

2022年に入ってから、世界的なインフレや原油価格の高騰が続いています。8月に入ってから上昇の兆しがありましたが、その後は10月に底打ちして現在は上昇トレンドに移行しているところです。

ウクライナ・ロシア情勢の悪化による資源価格の高騰や半導体不足などを起因として世界経済の混乱、そして世界各国でインフレの進行が止まらないといった状況です。

そこで世界各国の中央銀行がインフレ抑制のために利上げに踏み切り、コロナ禍で一時的に低下していた長期金利が急上昇するなど株式市場には逆風が吹き続けています。

米国の株式市場も例外ではなく、2022年1月~11月まで株価が急落する場面が何度もありました。

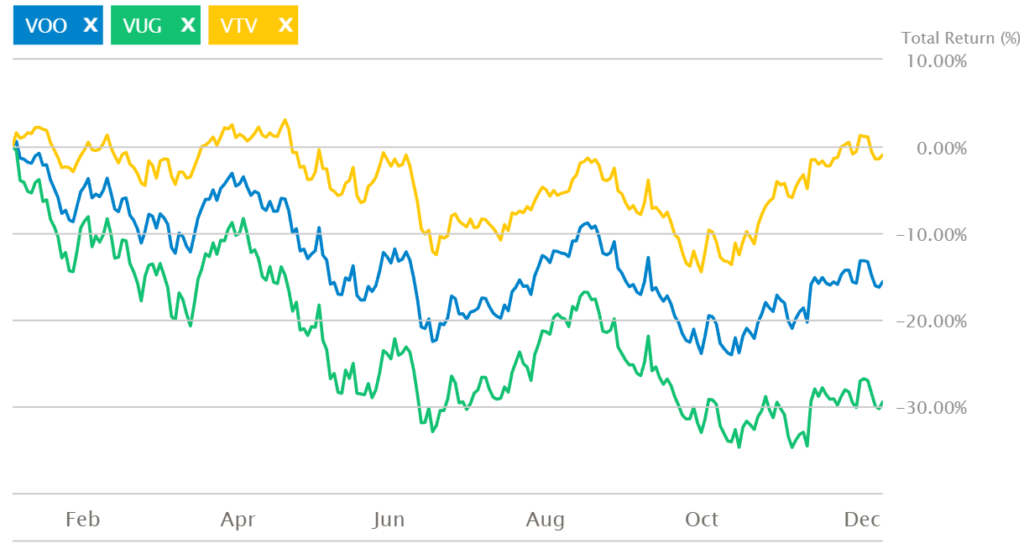

下のグラフは、米国のS&P500(VOO)・グロース株(VUG)・バリュー株(VTV)の年初来パフォーマンスを比較したものです。

年初来から比較すると、S&P500は-16%、グロース株は-29%、バリュー株は-1%と下落しています。

全体的なトレンドとしては7月に一度底打ちしてからリバウンドしましたが、10月に再度下落しています。その後、11月には上昇トレンドに転換しています。

先ほども触れたように、世界各国でインフレをなんとか食い止めるために中央銀行が利上げを継続している最中です。一般的に金利の上昇は株式には逆風になることが多く、株価が下落しやすい相場環境といえます。

その中でも特に金利の上昇に弱いグロース株の株価が下落中です。一方でバリュー株は金利の上昇には相対的に強く、グロース株よりは下落を抑えられています。

コロナショック以降は右肩上がりで回復し続けた米国の株式市場も、今年度は下落と上昇を繰り返す1年になっています。

しかし、株価が乱高下する荒れた相場だからこそ「つみたてNISA」の威力が発揮されます。

荒れた相場というのは、機械的に淡々と毎月一定額をドルコスト平均法で投資する手法が適しているのです。

株価が下落すれば普段より多く投資、株価が上昇すれば普段より少なく投資することが資産形成の速度を加速させます。

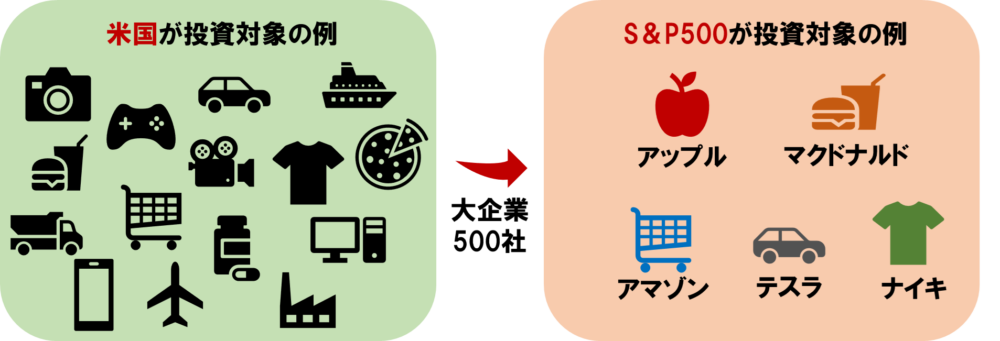

つみたてNISAの投資設定

つみたてNISAは、年間40万円を上限に投資信託を積立することが可能です。

運用益などが20年間非課税になることから、投資初心者が長期積立をしたい場合にはつみたてNISAから始めてみましょう。

管理人の場合は、楽天証券の口座で運用しています。

楽天証券の口座管理画面を使って実際の運用成績を公開しています。

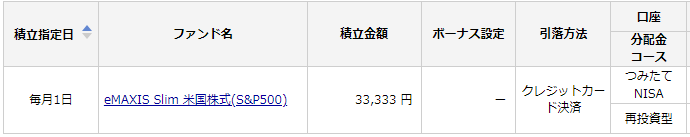

毎月の積立設定額は、33,333円です。

なぜ中途半端な金額になっているかというと、つみたてNISAの投資上限額が年間40万円のためです。

年間40万円を毎月に換算すると、40万円÷12か月≒33,333円が購入可能な金額になります。

投資信託の積立日は毎月1日、積立金額の決済はクレジットカードを選択しています。

つみたてNISAの投資履歴

下の表は、つみたてNISAの積立記録です。

2020年11月と12月は増額設定をしたため、5万円ずつ積み立てています。

2021年1月からは、毎月33,333円に設定を変更しました。

その結果つみたてNISAを開始してから26か月目の投資総額は、899,992円です。

このように毎月一定額で投資信託で購入することを「ドルコスト平均法」と呼びます。

ドルコスト平均法では毎月一定額で投資信託を買い付けるため、個別元本が高いときには投資信託の買付数量が少なく、個別元本が低いときには投資信託の買付数量が多くなります。

実際に個別元本が高くなるにつれて、投資信託の数量が減っていることが分かります。

しかも、投資の設定を一度すれば、毎月自動で投資することが可能です。

投資に時間をかけたくない人には、つみたてNISAによる投資は最適な手法といえます。

つみたてNISAの投資対象

投資対象は「eMAXIS Slim 米国株式(S&P500)」を選んでいます。

今年になってから純資産額が1兆円を超え、日本で販売されている投資信託では2つ目となる1兆円超の投資信託になりました。

現在の純資産額は1兆6000億円と順調に資金が集まっています。

そのため、eMAXIS Slim 米国株式(S&P500)は人気・実力ともにNo1の投資信託といっても過言ではないです。

eMAXIS Slim 米国株式(S&P500)とは

世界最強の株価指数S&P500とは

eMAXIS Slim 米国株式(S&P500)は、米国の株価指数S&P500に連動を目指しています。

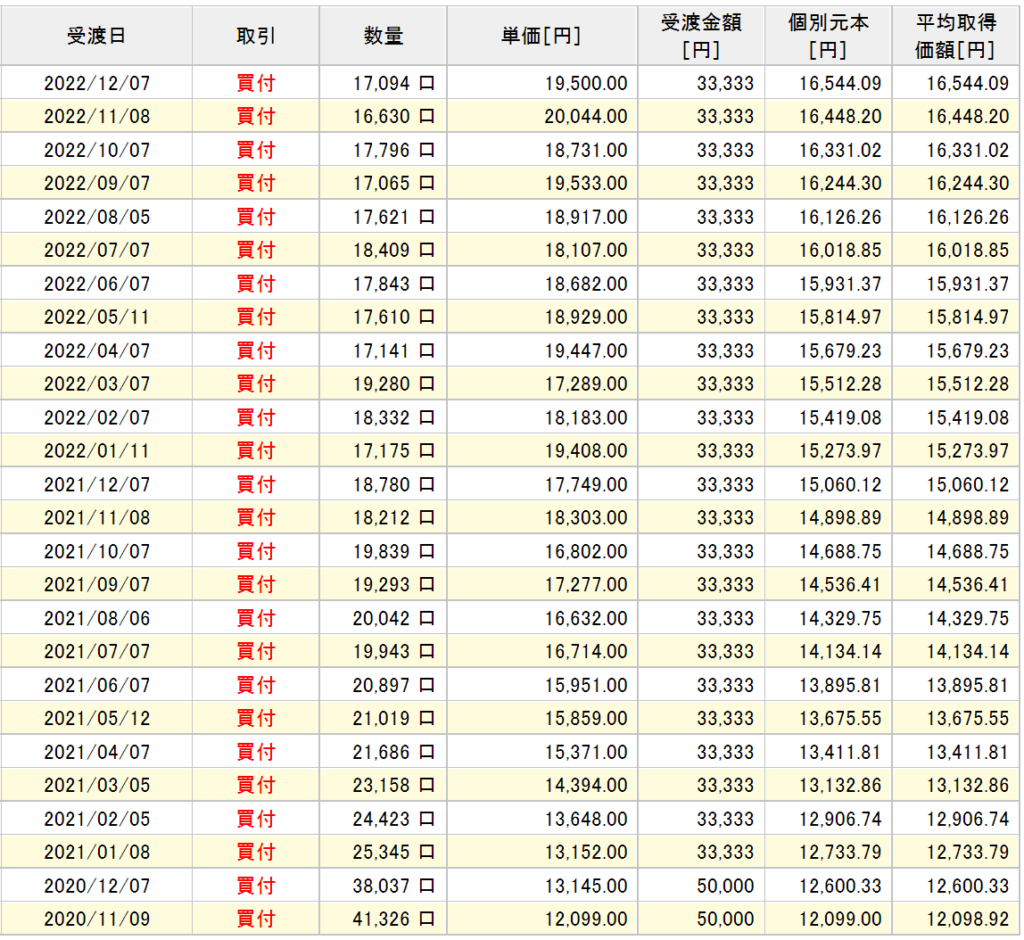

S&P500のイメージを下図で表現してみました。

S&P500は、米国に上場している数1000社の企業のうち優良な大企業500社で構成されています。

S&P500には「アップル」「マクドナルド」「アマゾン」「テスラ」「ナイキ」などの世界的な大企業が名を連ねています。

これらの企業は米国内のみならず世界中に展開しており、今後も成長する可能性が高いです。

S&P500のリターン

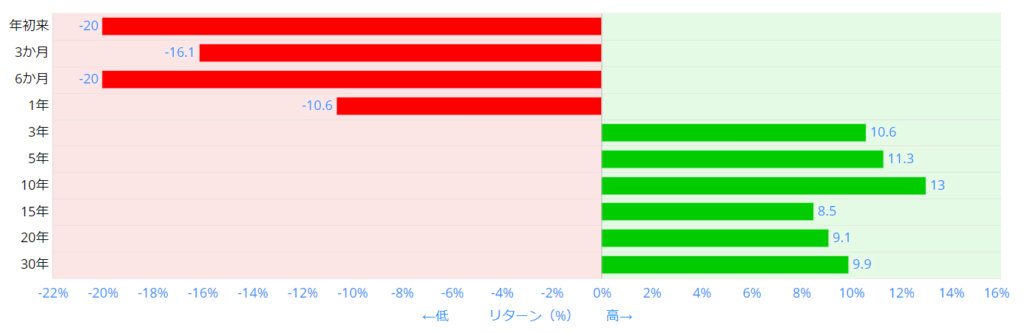

S&P500のリターンは、以下のグラフのようになっています。

過去30年間の年平均リターンは9.9%です。

例えばS&P500に連動する投資信託に100万円投資したら、1年後に約110万円、7年後に約200万円まで成長します。

たった7年間で2倍に成長することが、S&P500の驚異的なリターンを物語っています。

ただし、あくまでも平均にならした場合のリターンですので、投資開始した直後にリーマンショック級の暴落相場に巻きこまれる可能性もゼロではありません。

過去の実績では驚異的なリターンが得られていますが、これからも同じようなリターンになるかは誰にもわかりません。

eMAXIS Slim 米国株式(S&P500)の特徴

eMAXIS Slim 米国株式(S&P500)の特徴を確認していきます。

この投資信託の特徴は、①管理費用が0.0968%と格安 ②世界最強の株価指数であるS&P500に連動する運用を目指す の2点です。

投資信託を選ぶ際には、特定の指数(インデックス)に連動する運用を目指しているインデックスファンドを選ぶと良いでしょう。

多くのファンドマネージャーがインデックスファンドのパフォーマンスを超えるのが難しいと言われています。

投資に絶対はありませんが、過去の実績を考慮するとS&P500に連動する投資信託に投資することが最適解といえます。

eMAXIS Slim 米国株式(S&P500)の基準価額

それでは、eMAXIS Slim 米国株式(S&P500)の基準価額をチャートで確認しましょう。

世界最強の株価指数であるS&P500といえど、コロナショック時(2020年2月から3月)には30%ほど暴落しました。

しかし、そこから急回復して現在まで右肩上がりのきれいなチャートを描いています。

2022年は何度も急落しています。コロナショック以降では初となる大きな下落です。

S&P500といえど定期的に暴落を経験しているので、今回の急落もそのうち回復すると楽観的に考えています。そして実際に最高値を更新しそうな勢いです。

また、コロナショックや今回のような暴落は格安で投資信託を買うチャンスです。

積立の設定を一度してしまえば、ほったらかしで投資できるのがつみたてNISAの魅力です。

たとえ基準価額が下落しようと、含み損が発生しようと積立を機械的に継続していきましょう。

投資を継続することさえできれば、かなりの高い確率で資産形成することが可能です。

つみたてNISAの運用成績【運用26か月目】

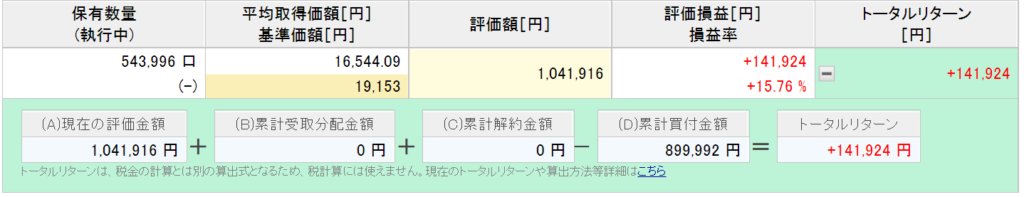

つみたてNISA運用成績(運用26か月目)の報告です。

26か月目の運用成績は、+141,924円(+15.76%)でした。

運用開始から2年以上経過していますが、つみたてNISAを開始する際に①毎月の積立額 ②どの投資信託を購入するかを設定をしただけであとは完全に放置です。

この記事を書く際に1か月に1度だけ運用成績を確認している状況になります。完全放置でも15%超の含み益があるのはうれしいですね。

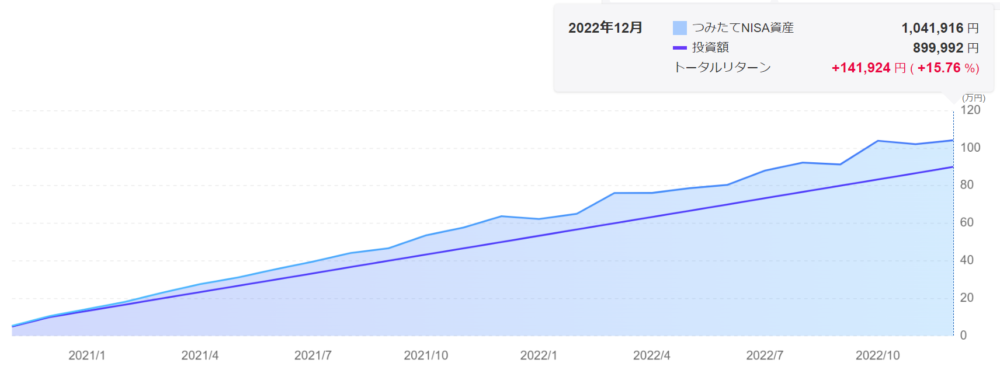

それでは、つみたてNISA資産(累計評価額)の推移をグラフで確認しましょう。

コロナショック後からつみたてNISAを開始したこともあり、始めたタイミングとしてはとても良かったです。含み損を経験せずに順調に投資額と資産額が増加しているのはラッキーでしたね。

また、この投資信託は実際にはドルで運用されているので円安ドル高の恩恵を受けています。

そのため、米国株全体がボロボロな状況であっても円安ドル高の効果で評価額がそれほど減少していません。逆に円高ドル安になると評価額は減少しますので、為替の影響を大きく受けます。

株式相場の下落が始まる前の2021年12月と2022年12月現在までの運用成績を表にまとめてみました。

| 累計投資額 | 評価額 | リターン | |

| 2021年 12月 | 499,996円 | +137,577円 | +27.51% |

| 2022年1月 | 533,329円 | +74,759円 | +14.01% |

| 2月 | 566,662円 | +83,237円 | +14.68% |

| 3月 | 599,995円 | +161,318円 | +26.88% |

| 4月 | 633,328円 | +153,201円 | +24.18% |

| 5月 | 666,661円 | +69,302円 | +10.39% |

| 6月 | 699,994円 | +151,834円 | +21.69% |

| 7月 | 733,327円 | +95,593円 | +13.03% |

| 8月 | 766,660円 | +159,964円 | +20.86% |

| 9月 | 799,993円 | +161,960円 | +20.24% |

| 10月 | 833,326円 | +201,659円 | +24.19% |

| 11月 | 866,659円 | +113,451円 | +14.18% |

| 12月 | 899,992円 | +141,924円 | +15.76% |

こうしてみると、2021年12月の時はリターンが+27%あったにもかかわらず、2022年12月現在では+16%にとどまっています。つまり、2022年は下落の1年であったことが分かります。

それでは2022年の各月ごとの詳細を見ていきましょう。

相場全体が下落した1月・2月はリターンが+14%まで低下していることが分かります。

その後は徐々に相場環境が回復し、3月・4月のリターンは+25%前後まで戻りましたが、5月になると再度下落して+10%に低下しました。

そして6月には+22%まで回復したものの、7月には+13%に下落しています。そこから少し盛り返して、8月・9月・10月は+20%以上に回復しています。

ところが、11月・12月には+15%までリターンが低下してしまいました。

このことから分かるように、今年度は乱高下が激しい相場です。ただし、何度の解説しているように荒れた相場こそつみたてNISAの本領が発揮されます。

この言葉のとおり、何も考えず米国株の成長を信じて積立を継続していきます。

まとめ

つみたてNISAを始めて26か月が経過しました。

つみたてNISAは20年以上の長期投資を前提とした運用が基本です。

そのため、20年経過したときに基準価額が成長していれば良く、目先の含み益や含み損は気にする必要がありません。

荒れた相場環境で投資するのに躊躇してしまいますが、機械的に投資できるつみたてNISAが本領を発揮するのはこういったときです。

下落局面こそ将来の資産形成の速度を加速させる重要な期間になるので、これからも愚直につみたてNISAを継続していきます。

次回は2023年1月に運用27か月目の運用成績を公開します。

11月から1月は米国の株式市場が上昇しやすい時期です。12月現在ではそのような上昇があまり見られていませんが、これから上昇相場がやってくる可能性は捨てきれません。

来週以降には、消費者物価指数の発表とFOMCが控えています。株式市場においては今年最後の大きなイベントになることは間違いなく、この行方次第では大幅な株高も期待できます。

はたして2023年の株式市場はどうなるのか。今から来年の相場が楽しみで仕方ありませんね。

「純資産額が多い」=「多くの投資家が投資している」ということです。投資信託の人気のバロメーターになります。