今回は、米国の金融セクターに投資可能なETF「XLF」について解説します。

2022年は米国で利上げが予定されており、グロース株からバリュー株に投資資金が移動すると予想されています。

そのため、グロース株中心のポートフォリオからバリュー株中心のポートフォリオに調整する必要があります。

前回は、バリュー株の代表格であるエネルギーセクターに投資可能なETFを紹介しました。

他にも2022年に期待できるバリュー株のセクターが無いか調べていたところ、金融セクターが候補に挙がりました。

ぜひ最後までお付き合いいただき、2022年の投資戦略の参考にしてください。

前回解説した米国のエネルギーセクターに分散投資できるETF「XLE」は、以下の記事で解説しているので参考にしてください。

XLFの基本情報

今回解説するのは、XLF(金融・セレクト・セクター SPDR ファンド)です。

米国の金融セクターを投資対象としています。保険や商業銀行、投資銀行など金融を中心とした企業で構成されています。

連動を目指すベンチマークは、「金融・セレクト・セクター指数」です。

この指数は以下のような基準で決定しています。

- S&P500の構成銘柄

- 金融セクターに分類(世界産業分類基準)

XLFの信託報酬は、0.12%と格安ではありませんが許容範囲内でしょう。

特定の指数に連動する米国ETFの場合、信託報酬は0.2%以内であることが多いです。

| ベンチマーク | 金融・セレクト・セクター指数 |

| 信託報酬 | 0.12% |

| 設定日 | 1998年12月16日 |

| 分配金回数 | 4回/年 |

| 分配利回り | 1.57% |

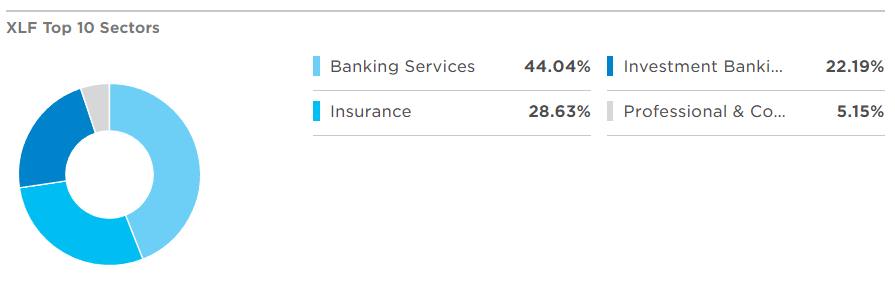

XLFのセクター

XLFは金融に特化したETFであるため、商業銀行や投資銀行、保険などのセクターで占められています。

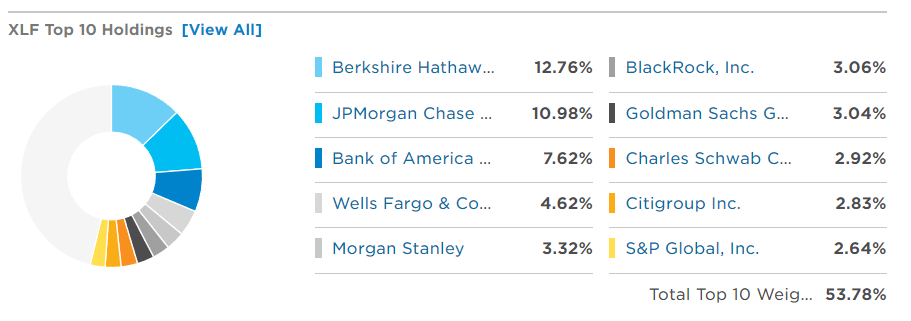

XLFの組入銘柄

XLFの上位10銘柄は、「バークシャー・ハサウェイ」「JPモルガン・チェース」「バンク・オブ・アメリカ」など米国が世界に誇る金融系の大企業が含まれています。

「バークシャー・ハサウェイ 」「JPモルガン・チェース」「バンク・オブ・アメリカ」の 上位3社だけで25%以上になります。

一般的に、ETFは分散投資が可能です。

ところが、今回のようなセクターETFだと対象となる企業が少ないこともあり、特定の企業の割合が高くなります。

上位5社の特徴を簡単にまとめてみました。

この中には、著名な投資家のバフェットが会長兼CEOを務める「バークシャー・ハサウェイ」があります。

5社の特徴を調べたところ、各社の特徴や強みを正確に把握して投資するのは困難だと思いました。

日本ならまだしも、米国の企業であればなおさらです。

そのため、「金融セクターに投資したいけどどこに投資していいか分からない」という場合には、XLFに投資すると良いでしょう。

| 社名 | 特徴 |

| バークシャー・ハサウェイ | 保険が事業の中心、他に様々な子会社を保有する持ち株会社。投資家のバフェットが会長兼CEO。 |

| JPモルガン・チェース | 米国最大の金融機関の1つ。商業銀行のJPモルガン・チェース銀行、投資銀行のJPモルガンが子会社。 |

| バンク・オブ・アメリカ | 米国最大の金融機関の1つ。銀行業務や金融サービスを広く提供する。 |

| ウェルズ・ファーゴ | 米国の大手金融機関の1つ。商業銀行が収益の柱。2021年にバフェットが保有株のほとんどを売却したことで知られる。 |

| モルガン・スタンレー | 世界的な金融機関グループ。伝統的に投資銀行に強みがある。 |

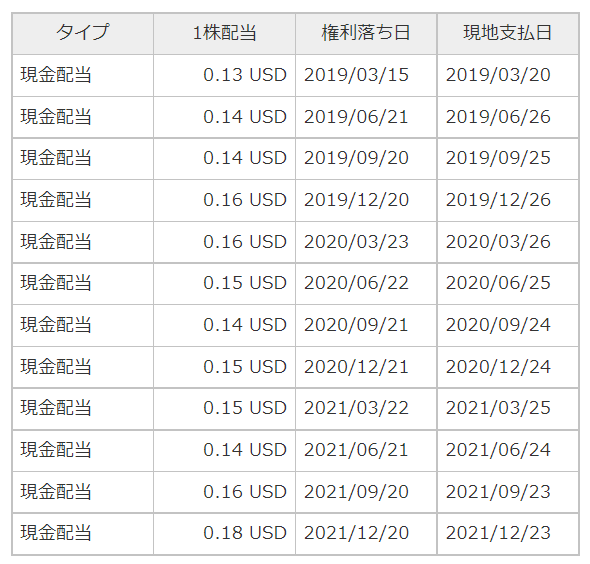

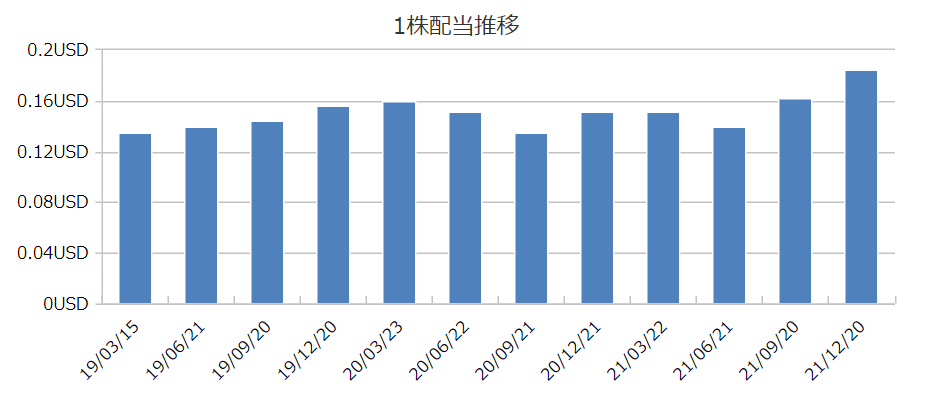

XLFの分配金

XLFは、年に4回分配金が支払いされます。

過去3年間の推移を見ると、年間で約0.6ドルの分配金が得られます。

分配利回りは1.57%とそれほど高水準ではありません。

金融セクターだから配当利回り(分配利回り)が高いと予想していたのですが、それは日本の金融セクターの特徴だったようです。

このことについて少し解説します。

日本の金融セクターで代表的なのは、三大メガバンクの「三菱UFJFG」「三井住友FG」「みずほFG」になります。

そして3社とも約5%の配当利回りがある高配当銘柄です。

なぜ米国と日本で違いが生じるかというと、株価の上昇の有無にあります。

例えば、みずほFGの株価推移を見てみると、現時点の株価は最も高かった時と比較して7分の1に低下しています。

2008年のリーマンショックあたりからズルズルと株価が落ちていき、現在も上昇の兆しがありません。

これが日本の金融セクターの配当利回りが高い理由です。

一方で、JPモルガン・チェースの株価推移は、経済危機や金融危機を乗り越えて右肩上がりで上昇を続けています。

つまり、株価が上昇しているので配当利回りがそれほど高くならないのです。

これが米国の金融セクターの配当利回りが低い理由になります。

話をまとめると、株価の上昇が期待できない日本の金融セクターと株価の上昇が期待できる米国の金融セクターの違いが表れています。

そのため、米国の金融セクターに投資できるXLFの分配利回り(配当利回り)は、日本の添えと比べると高くないのです。

XLFのリターン

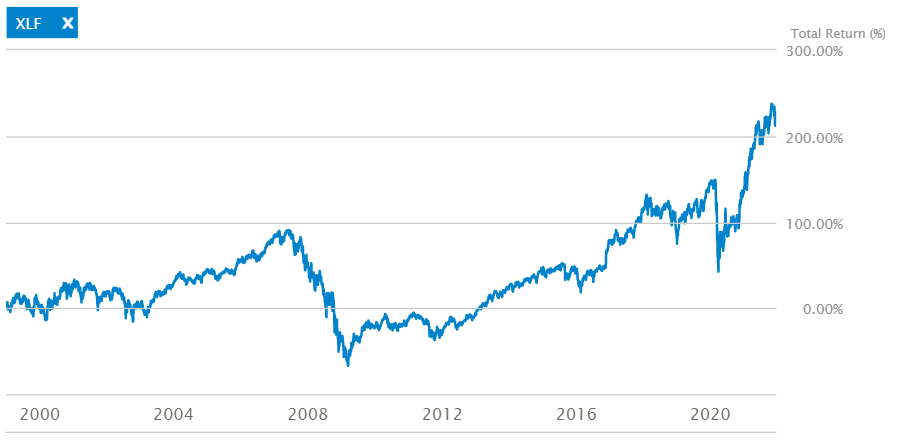

設定来のリターン推移

設定来のリターンは、暴落を経験しつつ長期的には右肩上がりになっています。

2008年のリーマンショックと2020年のコロナショックでは大暴落を経験しました。

金融セクターのETFということもあり、金融危機にはめっぽう弱いです。

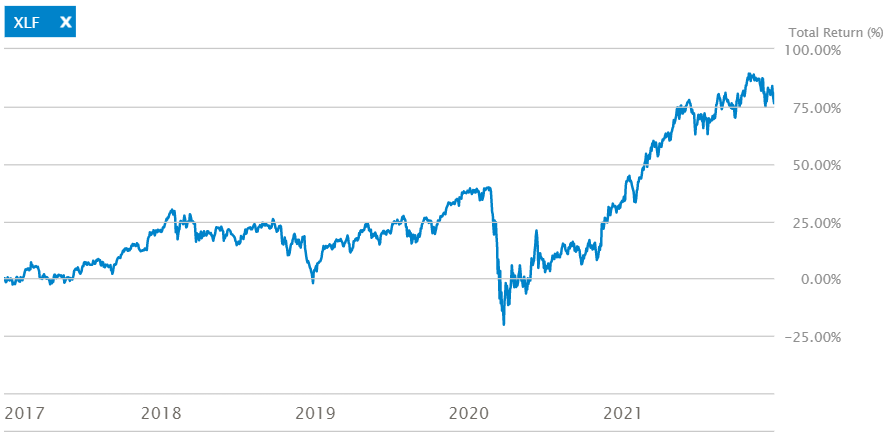

直近5年のリターン推移

直近5年のリターンは、2020年のコロナショックで一時的にマイナスに転じました。

コロナショックでは、どのセクターも急落していたので仕方ないところです。

その後、2021年に入ってから急速に回復しています。

この傾向は、エネルギーセクターETFのXLEと同様です。

国による財政支援で企業の貸し倒れの心配が無くなったことや、長期金利の上昇などが好材料視されて2021年は上昇していたと考えられます。

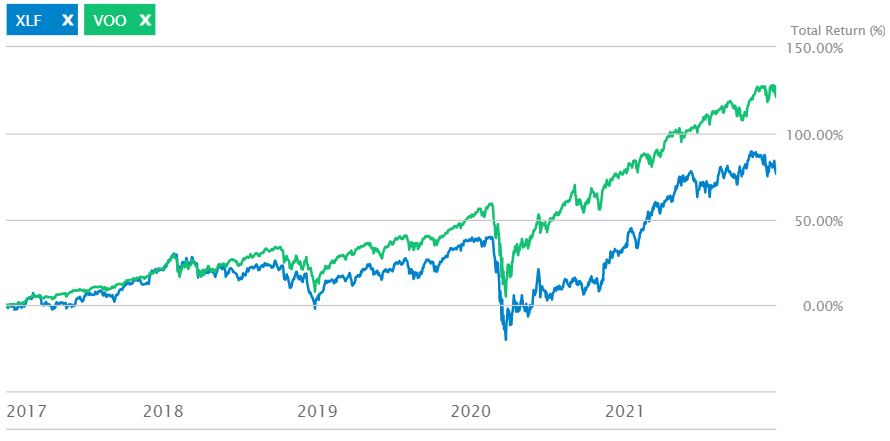

XLF(金融) vs VOO(S&P500)

XLFとVOOの比較をします。VOOは、S&P500のETFです。

つまり、XLFとVOOを比較することで金融セクターと市場平均(S&P500は全業種含まれている)のどちらがパフォーマンスが良かったか分かります。

直近5年のリターン比較 XLF vs VOO

直近5年の比較をします。結果は、VOOの圧勝です。

コロナショックの前でもリターンに差が出ていたところ、コロナショックで更にリターンの差が大きくなりました。

つまり、市場平均よりもリターンが下回っていることを意味します。

2021年以降は徐々にリターンの差が埋まりつつあります。

セクターETFの場合、市場平均を下回る可能性があります。

特定のセクターが高いリターンを継続することは無いため、これから上昇しそうなセクターを読んで投資する必要があります。

そういったこともあり、XLFのようなセクターETFは投資のコアにするのではなく、サテライトとして運用することがおすすめです。

直近1年のリターン比較 XLF vs VOO

次に、直近1年の比較をします。

先ほどの結果とは大きく異なり、ここ1年間ではXLFの勝利です。

1年間のリターンが一時40%を超えています。

つまり、2021年は金融セクターが市場平均をアウトパフォームしていたというわけです。

また、XLFとVOOの変動を比較すると、金融セクターETFであるXLFの方が変動が大きいです。

これは、特定のセクターしか含まないETFの場合、そこから資金が流出するとリターンが低下してしまいます。

一方でVOOのような市場平均のETFでは、資金が流出するセクターと流入するセクター両方を含んでいるため、変動が小さく抑えられます。

まとめ

XLF(金融・セレクト・セクター SPDR ファンド)を解説しました。

リーマンショックなどの金融危機には弱い特徴がありますが、直近1年のリターンは市場平均を上回るリターンが得られています。

来年は米国で利上げが予想されています。これが金融セクターにどのような影響を与えるのでしょうか。

今年のように来年も市場平均をアウトパフォームすることができるか注目です。