今回は、オール・カントリー(eMAXIS Slim 全世界株式)に165万円投資した結果について紹介します。

名実ともに最強の投資信託の1つと言えるオール・カントリーは、その名の通り全世界に分散投資可能です。

個人投資家が投資信託で資産形成する際には、優れた分散性と低コストの信託報酬という理由から、オール・カントリーが第一候補になります。

ところが、2022年から世界中の株式市場が不安定になっています。相場のボラティリティが高く、突然急落することも増えてきています。

最近のウクライナ情勢や世界中でインフレが発生するなど政治・経済状況が深刻化しており、世界中の株式市場がそういった材料を理由に乱高下している状況です。

全世界に分散投資しているオール・カントリーといえど、世界中の株式市場が下落基調であればパフォーマンスが低下します。

そこで今回は、現在運用中のオール・カントリー165万円の運用成績を公開したいと思います。

それでは最後までお付き合いください。

オール・カントリーとは?

オール・カントリーは、正式名称「eMAXIS Slim 全世界株式(オール・カントリー)」という投資信託です。

投資の経験があれば、「オール・カントリー」という投資信託は一度は聞いたことがあると思います。

オール・カントリーは、「投信ブロガーが選ぶ! Fund of the Year」において3年連続で1位を獲得している投資信託です。

オール・カントリーは楽天証券でも投資することが可能であり、楽天証券でオール・カントリーをつみたて投資している個人投資家も多いのではないでしょうか。

オール・カントリーの基本情報

この投資信託の特徴は、以下のとおりです。

- MSCI オール・カントリー・ワールド・インデックスに連動

- 先進国・後進国の株式に投資

- 為替ヘッジ無し

- 信託報酬:0.11%

- 設定日:2018年10月31日

一言で表現すると、「全世界に格安で分散投資できる投資信託」といえます。

連動するインデックスは「MSCI オール・カントリー・ワールド・インデックス」です。

世界中の主要企業で構成される指数とだけ理解しておけば良いでしょう。

オール・カントリーの投資対象国

オール・カントリー(全世界)という単語を使ってはいますが、すべての国に投資しているわけではありません。

実際に投資対象となっている国と地域は、「先進国が23か国」「新興国が27か国」です。

国の数としては新興国の方が多くなっていますが、構成比率としては「先進国が88%」「新興国が12%」と先進国がほとんどです。

さらに国別の構成比率を見ると、米国が59.6%と約6割が米国になっています。

ここまで米国の比率が高くなっているのは、米国の株式市場の時価総額が他国の株式市場と比べても圧倒的に高いためです。

オール・カントリーの組入銘柄

オール・カントリーの組入銘柄を見ていきましょう。組入銘柄数は驚異の2897銘柄です。

しかし、投資対象国で米国が6割を占めていたことから想像できるように、上位10銘柄の全てが米国企業です。

それだけ米国企業が世界中に展開していて、かつ時価総額の大きい企業が多いといえます。

GAFAMやテスラなどの成長中の企業を中心に、半導体のNVIDIA、ヘルスケアのジョンソン&ジョンソンなどがランクインしています。

例えば、オール・カントリーに100万円投資したとすると、3.8万円はアップルに投資していることになります。

マイクロソフトには3.3万円、アマゾンには2.2万円というようにGAFAMにも分散投資しつつ世界中の企業に広く投資しているわけです。

オール・カントリーのリターン

オール・カントリーの設定来のリターンを見ていきます。

設定来(設定日:2018年10月31日)のリターンは約55%です。

コロナショックの時は、一時40%ほど暴落していることが分かります。

しかし、その後は順調に回復し、多少上下を繰り返しながら右肩上がりでリターンが大きくなっています。

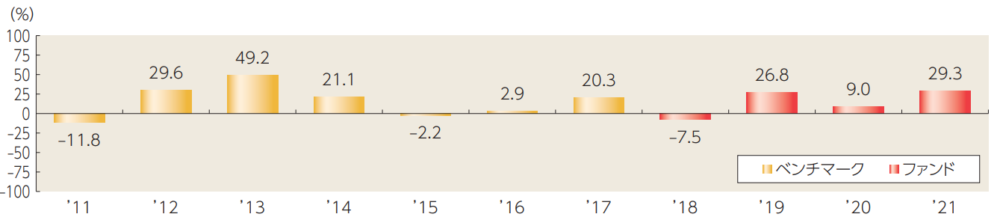

そして年間リターンは、以下のようになっています。

投資信託(ファンド)の設定が2018年のため、それ以前は連動を目指す指数(ベンチマーク)の年間リターンです。

直近10年間は、米国市場が絶好調だったこともあり、年間リターンが20%以上の年が5年間もありました。

一方で、マイナスのリターンに終わってしまう年(2011年・2015年・2018年)もあり、毎年のようにプラスのリターンが得られるわけではないことを覚えておきましょう。

投資履歴と運用成績

それでは、オール・カントリーがどのような投資信託か理解できたと思うので、投資履歴と運用成績を見ていきましょう。

オール・カントリーの投資履歴

夫婦それぞれで毎月5万円ずつ(合計10万円)投資しています。

投資を開始した時期が異なるため、それぞれの投資額は85万円(特定口座①)と80万円(特定口座②)です。

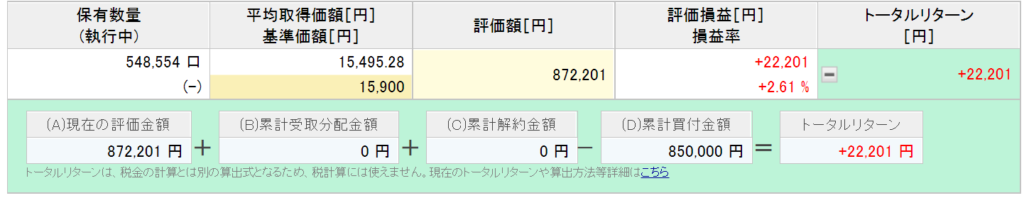

まずこちらが2021年1月から投資を開始した特定口座①です。

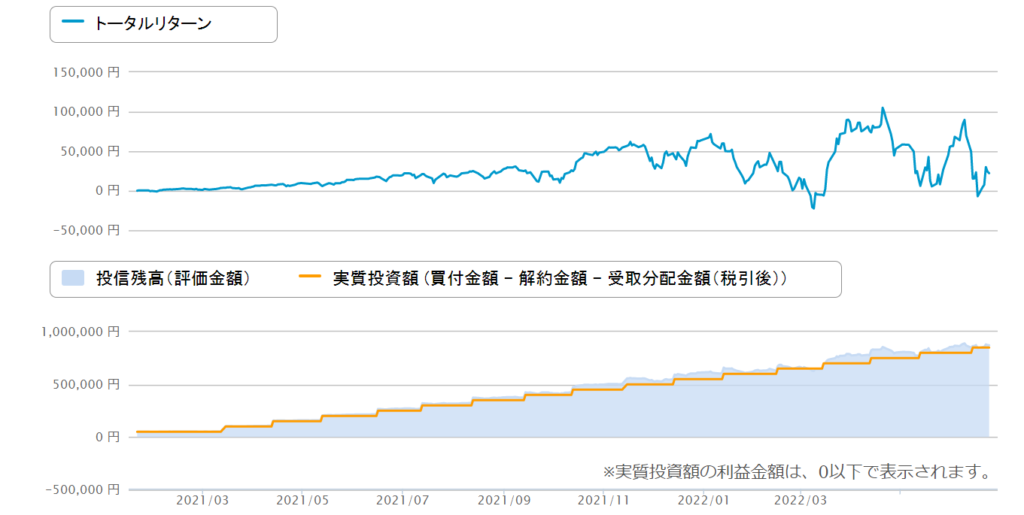

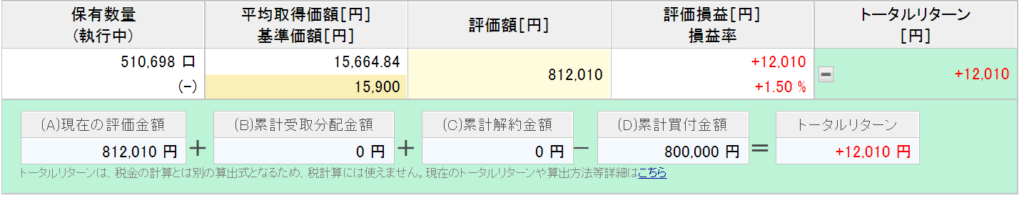

こちらが2021年3月から投資を開始した特定口座②です。

投資総額は165万円です。

毎月5万円分を投資しているため、単価が上がると購入できる数量が減ります。

その一方で、単価が下がると購入できる数量が増えます。

この投資方法は「ドル・コスト平均法」と呼ばれ、長期投資の王道となる投資方法です。

オール・カントリーの運用成績

それでは、オール・カントリーの運用成績を見ていきます。

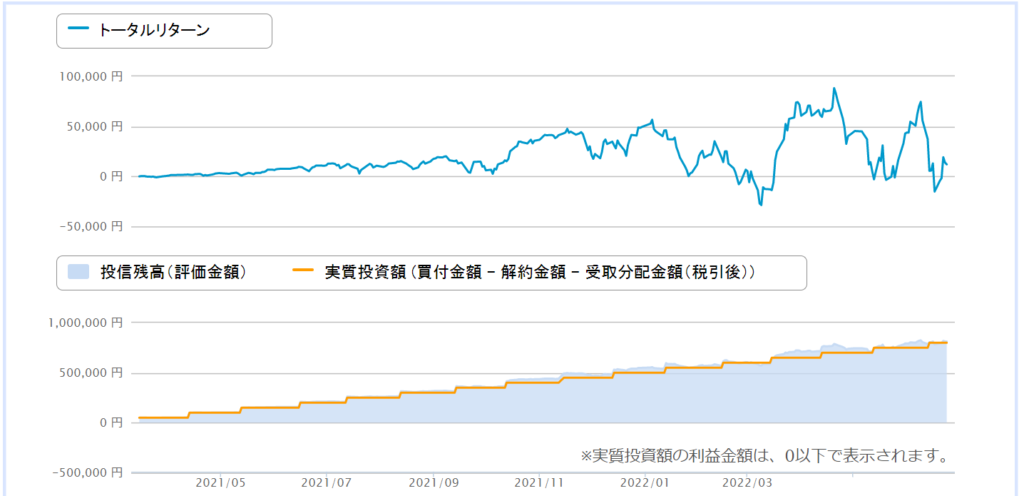

まずは、2021年1月から投資を開始した特定口座①です。

+2.6%のリターンが得られています。85万円を投資して、+22,201円でした。

投資開始してからのトータルリターンの推移を見ていくと、2022年3月に一時マイナスのリターンに低下しました。

その後、2022年4月には最大で約10万円のリターンが得られています。

ところが、株式相場が再度急落したことにより、トータルリターンが下落しました。

2022年に入ってから相場の変動が激しく、それによってオール・カントリーのトータルリターンが上下に大きく変動していることがわかります。

次に、2021年3月から投資を開始した特定口座②です。

+1.50%のリターンになりました。80万円を投資して、+12,010円です。

先ほどと同様に、投資開始してからのトータルリターンの推移を見ていくと、2022年4月には最大で約8万円のリターンがありました。

先ほどと同様に、2022年からトータルリターンが上下に激しく揺れていることがわかります。

特定口座①と②のリターンをまとめてみると以下のようになります。

| 買付金額 | 評価額 | リターン | |

| 特定口座① | 85万円 | 87万2201円 | +2.61% |

| 特定口座② | 80万円 | 81万2010円 | +1.50% |

| 合計 | 165万円 | 168万4211円 | +2.07% |

今月は何とかプラスのリターンで着地していますが、一時期は20万円(+10%)近く含み益があったことを考えると、含み益はかなり減りました。

ただ、あくまでも10年以上先を見据えた長期投資のため、投資開始して数年間のリターンは気にする必要はありません。

慌てて狼狽売りしないように注意したいものです。

まとめ

今回は、オール・カントリー(eMAXIS Slim 全世界株式)に165万円投資した結果について紹介しました。

オール・カントリーは「投信ブロガーが選ぶ! Fund of the Year」において3年連続で1位を獲得している投資信託であり、投資している人も多い人気の投資信託です。

投資対象国は50か国にもなりますが、米国が約60%を占めています。

そして165万円投資した結果、+2.07%のリターンになっています。

世界的なインフレやウクライナ情勢による株式相場の急落により、最大で10%ほどあったリターンはほぼ吹き飛びました。

しかし、10年以上先を見据えた長期投資のため、相場の変化は気にせずに淡々と投資を継続していきます。

荒れた相場が続いていますが、絶対に狼狽売りせずに投資を続けていきましょう。

全世界ではなく、米国だけに投資する投資信託もあります。

こちらの記事を参考にしてください。