NISAの運用成績を完全公開

毎月恒例のNISAの運用成績を紹介します。今月で運用41か月目に突入しました。つみたてNISAを開始してから3年超が経過し、2024年からは新NISAも開始しています。

NISAは運用益が非課税になる制度です。

2023年以前の旧NISAは「つみたてNISA」と「一般NISA」のどちらかを選択する必要がありましたが、新NISAでは「つみたて投資枠」と「成長投資枠」をそれぞれ両方活用できます。

そして何よりも年間の投資枠(投資上限金額)が拡充されたこと、非課税保有期間が無期限になったことが最大の特徴です。

簡単にまとめると以下のような感じです。

- 年間で最大360万円

- 生涯で1800万円

- 非課税保有期間が無期限

その他、制度の詳細については楽天証券の以下の図で確認してください。

NISAをこれから始める人や運用成績の気になる人の参考になる内容になっていますので、最後までお付き合いください。

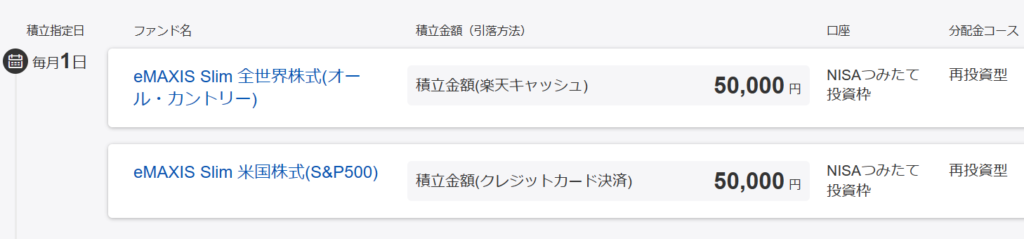

新NISAの投資設定

新NISAでは、年間360万円(つみたて投資枠120万円、成長投資枠240万円)を上限に投資することが可能です。

運用益の非課税期間が無期限であることからも長期積立投資に適した制度になっています。

証券口座は、夫婦ともに楽天証券を利用しています。楽天証券の画面を使って解説していきます。

それではまず、NISAの資産推移です。

つみたてNISAと新NISAの資産が反映されています。夫婦二人で約440万円の評価額で、約+40%の含み益です。

そして毎月の投資設定は「夫が25万円」「妻が10万円」合計で35万円です。

年間で420万円の投資金額になりますが、この投資金額は「年間収入-年間支出」とほぼ同じになります。

つまり、貯金はこれ以上増やさずに投資に全て回していくスタイルを取っています。もちろん全てを投資に費やしているわけではなく、生活防衛資金として約2年分の現金もしくは現金同等物を保有しています。

ではどういった銘柄に投資しているかというと、以下のようになります。

どれも米国株もしくは全世界の投資信託になります。それでは投資対象とした投資信託について解説していきます。

NISAの投資対象

eMAXIS Slim 米国株式(S&P500)

1つ目の投資信託は、 eMAXIS Slim 米国株式(S&P500)です。

この投資信託は、つみたてNISAでも投資していました。

この投資信託は、①管理費用が0.09372%と格安 ②世界最強の株価指数であるS&P500に連動 などの特徴があります。

インデックス投資を検討する際に絶対に外せない投資信託の1つです。

S&P500は米国の大型株500社から構成される指数です。S&P500にはGAFAMも含まれているので、成長著しい銘柄にも投資しています。

2022年になってからはGAFAMなどのハイテク企業の株価が下落してやや勢いに陰りがありますが、長期で見れば右肩上がりの成長が期待できます。

2020年のコロナショック以降はきれいな上昇を描いていたところ、2022年からは相場が荒れ始めたことがわかります。

その間、S&P500は下落の一途をたどっていましたが、円安ドル高の影響もありさほど下落しなかったことも読み取れます。

※「為替ヘッジ無し」の投資信託は為替の影響を大きく受けるので、円高ドル安が進行すると資産額は減少します。

2022年はインフレや原油価格の高騰、長期金利の急騰など世界中の株式市場が低迷しました。株式相場も上下の動きが激しく投資初心者には厳しい環境だったといえます。

2023年になってからも上下を繰り返しながら停滞し、2023年4月くらいから上昇しています。

忘れてはならないのが、下落相場は投資信託を安く買うチャンスでもあることです。2023年6月に入ってから株式市場は絶好調の展開になっており、下落相場時に投資した分が大きな含み益になっています。

その後8月から10月まではやや下落が続いたものの、11月から3月現在にかけて急激な上昇が継続しています。特に2024年1月以降のパフォーマンスは圧巻ですね。

eMAXIS Slim 全世界株式(オール・カントリー)

2つ目の投資信託は、eMAXIS Slim 全世界株式(オール・カントリー)です。

この投資信託は、①管理費用が0.05775%と格安 ②米国だけではなく全世界に投資 などの特徴があります。

投資対象は、約6割は米国、残り4割は日本・欧州・中国などです。主要な国はほぼカバーしているといえます。

この投資対象の比率は時価総額加重で決めているため、米国の株式時価総額が大きくなれば、米国の投資割合も大きくなります。

一方で、米国の株式相場が低迷した場合には、相対的に米国の時価総額が低下するため米国以外の投資割合が増えます。

投資対象国の比率が自動でリバランスされるのがオール・カントリーの特徴です。米国だけでは心配だという人であれば、オール・カントリーを選ぶと良いでしょう。

オール・カントリーとS&P500のどちらの投資信託にするか明確に決められない場合は、管理人のように半々に投資するのも良いでしょう。

そして米国株が約6割を占めることから、eMAXIS Slim 米国株式(S&P500)と同じ右肩上がりのチャートになります。こちらも似たような上昇トレンドを描いています。

「米国一強の時代は長く続かない」「人類の成長に期待したい」という場合には、eMAXIS Slim 全世界株式(オール・カントリー)を選ぶと良いでしょう。安心して積立投資を継続できるはずです。

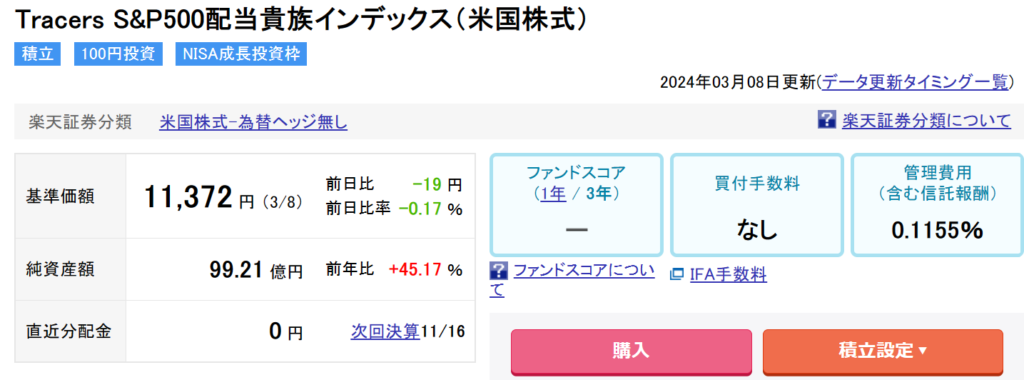

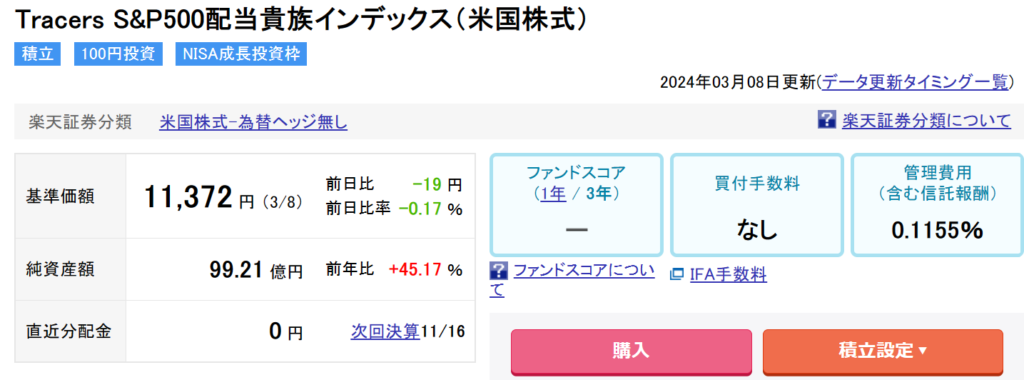

Tracers S&P500配当貴族インデックス(米国株式)

3つ目の投資信託は、Tracers S&P500配当貴族インデックス(米国株式)です。

この投資信託は、①管理費用が0.1155%と格安 ②S&P500のうち25年以上連続増配の銘柄に投資 などの特徴があります。

投資対象となる銘柄は、以下の採用基準で選ばれます。

- S&P500指数の構成銘柄

- 25年以上連続増配

- 時価総額が30億米ドル以上

- 1日当たりの平均売買代金が500万米ドル以上

4つの採用基準のうち、①②だけ覚えておけば良いでしょう。つまり、「25年以上連続増配をしている米国の大型株で構成されている」というわけです。

現在の銘柄数は65銘柄であり、これらに均等に投資しています。1銘柄当たり約1.5%の比率になります。

eMAXIS Slim 米国株式(S&P500)とeMAXIS Slim 全世界株式(オール・カントリー)では、時価総額加重平均を採用しているのとは対照的です。

S&P500とオール・カントリーはGAFAMなどのグロース株が(現時点では)多いのが特徴です。個人的にはグロース株よりも連続増配するようなバリュー株が好きなため、グロース株を含まないTracers S&P500配当貴族インデックスに投資しています。

「連続増配」に着目した投資信託ではありますが、配当金はでません。そのため、配当金狙いの投資家には向いていないので注意が必要です。

連続増配企業に投資したい、かつ配当金は再投資に回して投資効率を最大化したいという場合にはうってつけの投資信託になります。

配当金が出てしまうと税金が引かれてしまい投資効率が下がることから、配当金が出ない投資信託は投資効率が高くなる傾向があります。

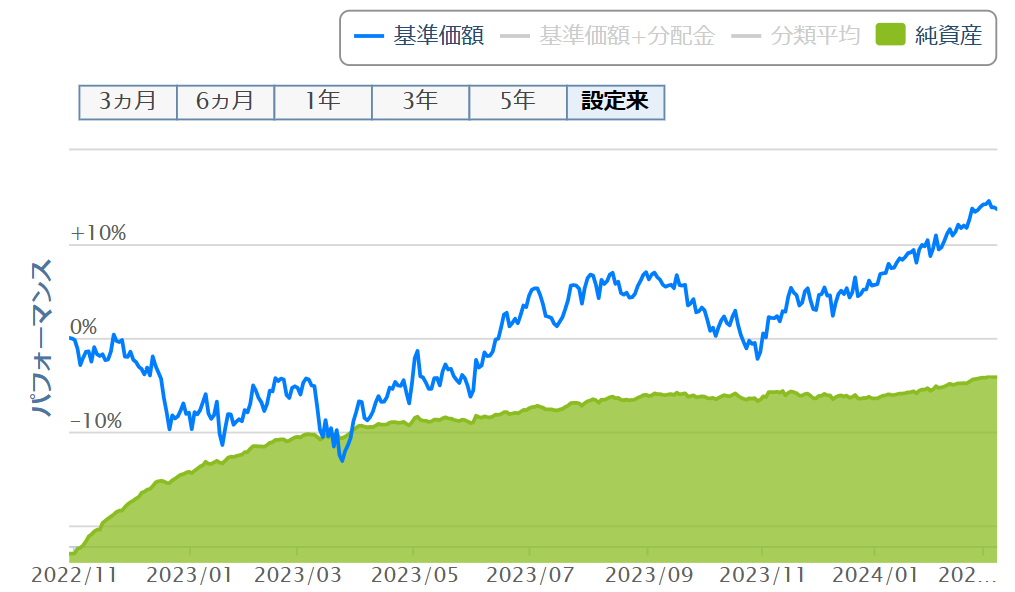

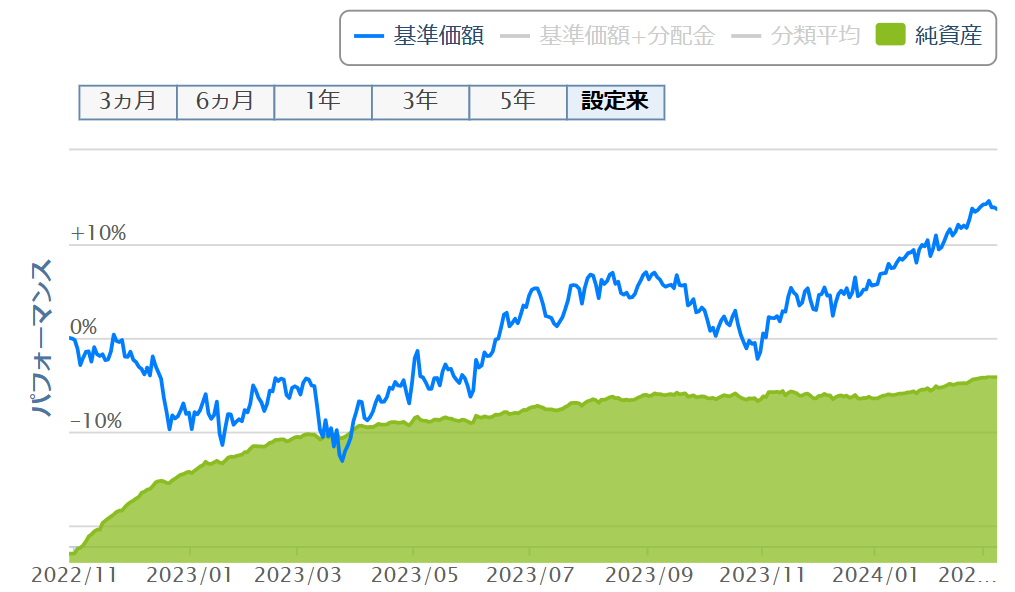

現在のパフォーマンスを見てみると、設定日が浅いこともありマイナスのリターンで推移しており、ようやく最近になってプラスに転換しています。3月に底を打ってから上昇トレンドを継続しているのでこのまま上がっていってほしいところです。

なお、S&P500と比較した際のリターンはどうでしょうか。

S&P500配当貴族指数(NOBL)とS&P500(VOO)にそれぞれ連動するETFで比較してみましょう。

実際に比較してみると、ほぼ同じようなリターンが得られていますが、ここ数年ではS&P500がわずかに競り勝っています。

これはコロナショック後は政策金利の低下を背景にハイテクを含むS&P500が大きくアウトパフォームしたことが要因の1つに挙げられます。

そして最近でもAIブームによるハイテク株が上昇しているので、ややパフォーマンスに差をつけられています。

投資する上で王道なのは時価総額加重平均のeMAXIS Slim 米国株式(S&P500)とeMAXIS Slim 全世界株式(オール・カントリー)になります。

しかし、グロース株よりもバリュー株に投資したい(割合を高めたい)という場合には、Tracers S&P500配当貴族インデックスが選択肢の1つになるでしょう。

特に金利が高止まりすることが予想される今後数年間はハイテク株よりもバリュー株が強い動きをするのではと予想しています。

あとは単純にハイテク株よりも連続増配株が好きです。とはいえ、王道なのはハイテク株を含むS&P500への投資ということは覚えておきましょう。

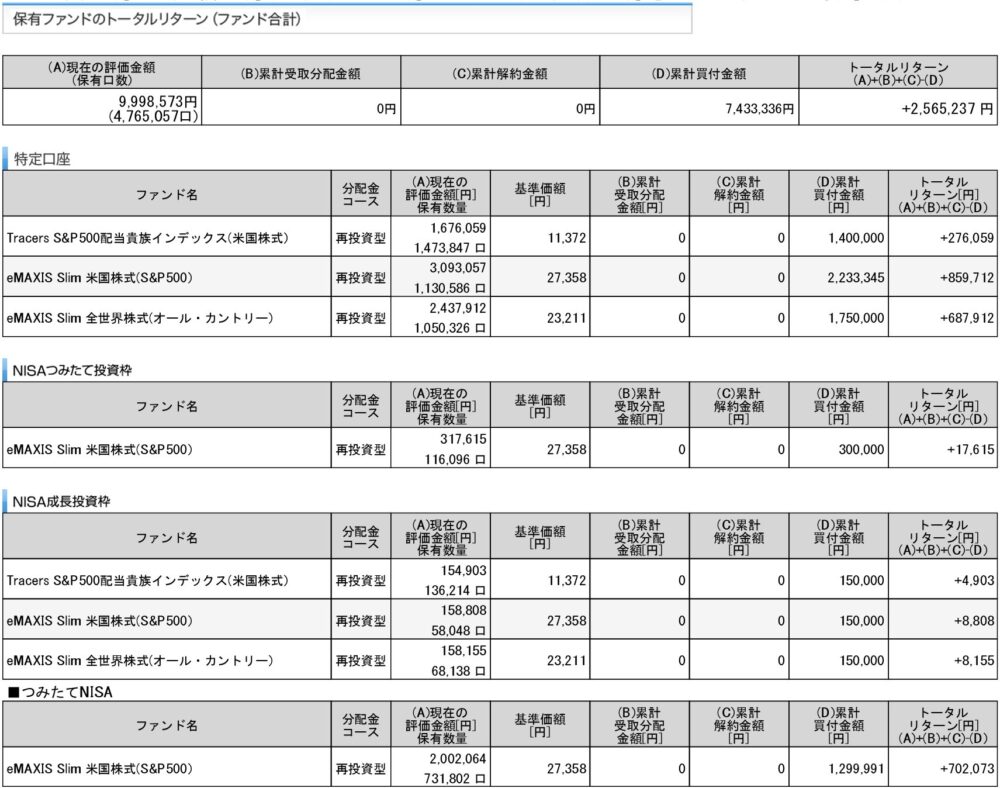

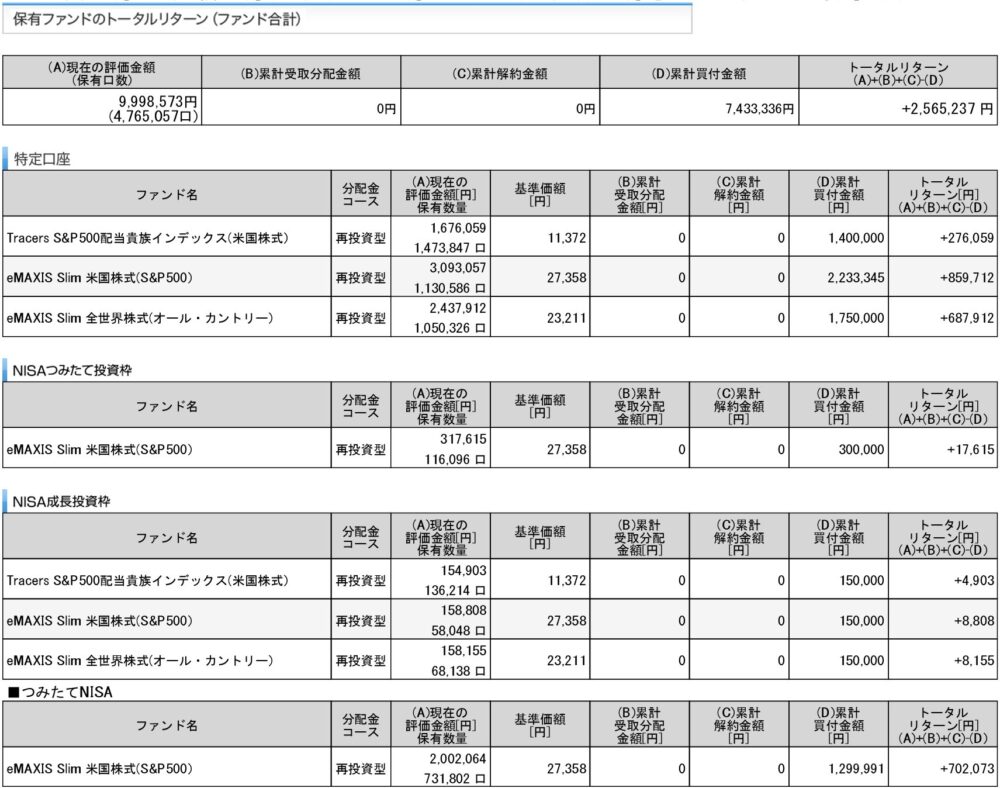

NISAの運用成績【運用41か月目】

NISAの運用成績(運用41か月目)の報告です。

なお、参考までに特定口座の運用成績も掲載しています。この口座については、新NISAの投資枠を優先的に使用していくため、今後しばらくは新規での投資は行わない予定です。

また、つみたてNISA口座は追加での運用が終わっているため、追加投資はできません。

新NISAは始まったばかりということもあり、トータルリターンは合計で数万円程度とほとんどありません。

投資を開始して10年くらいは種まき期間です。ゆっくりと成長していくのを見守っていきたいと思います。

夫が毎月25万円、妻が毎月10万円という投資設定のため、年間では420万円の投資になる予定です。これからも運用成績を毎月まとめていきます。

まとめ

NISAを始めて41か月が経過しました。

今月から新NISAが開始され、日本でも投資が注目されています。

NISAは数10年以上の長期投資を前提とした運用が基本です。

そのため、数10年経過したときに基準価額が成長していれば良く、目先の含み益や含み損は気にする必要がありません。

荒れた相場環境で投資するのに躊躇してしまいますが、機械的に投資できるつみたてNISAが本領を発揮するのはこういったときです。

下落局面こそ将来の資産形成の速度を加速させる重要な期間になるので、これからも愚直にNISAを継続していきます。

次回は2024年4月に運用42月目の運用成績を公開します。どれだけ資産が増えているか楽しみです。