VIG(バンガード・米国増配株式ETF)とは

VIGの特徴

VIGは、バンガードが運用する米国増配株式ETFです。

以前に解説したSPYDやHDV、VYMは米国高配当ETFでした。高配当(配当金が多い)の銘柄を集めています。

ところが、VIGは高配当ではなく「配当金の増配」に着目したETFです。増配というのは、前年度の配当金よりも配当を多く出すことです。

つまり、VIGは配当金を毎年増やしている銘柄で構成されたETFになります。ですので、必ずしも高配当というわけではありません。

そういったことからも、VIGとSPYD(HDV・VYM)は同じ配当金に着目していますが、それぞれ増配と高配当とコンセプトが違うのです。

VIGの構成銘柄

VIGは、米国の大型・中型株(リートを除く)のうち10年以上連続で増配実績のある約200銘柄に時価総額加重平均で分散投資しているETFです。

S&P US Dividend Growers指数(10年以上連続増配実績のある大型・中型株で構成されている株価指数)に連動する投資成果を目指しています。

米国には連続増配が数10年以上の銘柄がゴロゴロあります。そのため、10年以上連続増配実績のある大型・中型株という厳しい条件でも約200銘柄を組み込むことができるのです。

約200銘柄ということでかなり分散できている印象がありますが、実際にはどうなんでしょうか。

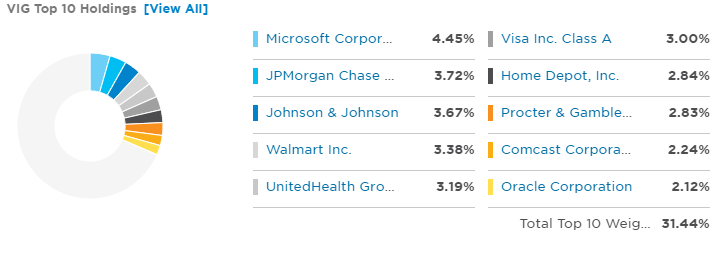

構成銘柄のうち上位10銘柄を見ていきましょう。

まず、注目すべきは上位10銘柄で31.44%を占めるという事実です。

約200銘柄に均等分散投資した場合は、1銘柄当たり0.5%、10銘柄で5%になります。もし均等分散投資なら、VIGの上位10銘柄は5%程度です。

なぜこのような差が発生するかというと、時価総額加重平均で分散投資しているためです。

時価総額加重平均は、時価総額の大きい銘柄(≒大きい会社)に多く投資し、時価総額の小さい銘柄(≒小さい会社)に少なく投資します。

つまり、約200銘柄に分散という言葉の印象で判断するのではなく、構成銘柄と構成比率を必ず確認するようにしましょう。

特にETFに投資する際には、上記のことをしっかりと理解しておかないと、分散投資しようとしていたのに思ったよりも分散されていないといったことも発生します。

それでは、具体的な銘柄を見ていきます。

1位は、マイクロソフトです。WindowsやOfficeなど誰もが知っているPC関連事業を展開しています。

2位は、JPモルガンです。米国最大級の金融機関で、VYMにも組み入れされています。

つまり、VIGとVYMに投資していた場合、二重で投資していることになります。複数のETFに投資すると、意図せずに投資比率が高まることがあります。

3位は、ジョンソン&ジョンソンです。世界でも有数のヘルスケア企業で、日用品から医薬品まで有名な商品を世界規模で展開しています。

実は、ジョンソン&ジョンソンもVYMとHDVに組み入れされています。VIGとVYMとHDVそれぞれに投資している管理人は、ジョンソン&ジョンソンの投資比率が意図せずに高くなっているといえます。

4位以降は、大手小売店のウォルマート、クレジット決済のVisa、日本でも有名なP&Gなどがランクインしています。

連続増配年数が10年以上という条件があるため、いわゆるGAFAは含まれていません。こういったグロース株は配当金を出していなかったり、連続増配年数が10年に満たないなどでVIGに組み入れされません。

これらに投資していないというのも、ある意味ではVIGの特徴といえるかもしれません。

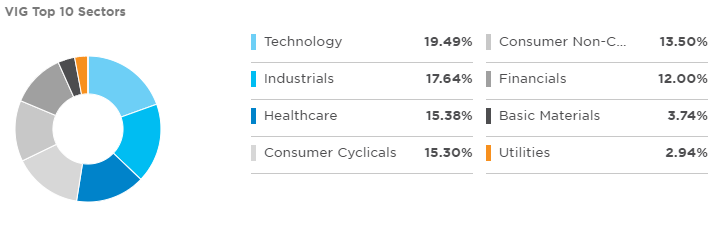

VIGの構成セクター

セクター別に分析してみると、テクノロジーや資本財(Industrials)、一般消費財、ヘルスケア、生活必需品、金融の6セクターでほとんど占めていることがわかります。

逆に言えば、これらのセクターは連続増配をしている企業が多いということになります。連続増配の銘柄に投資する場合には、この6セクターに偏る可能性があります。

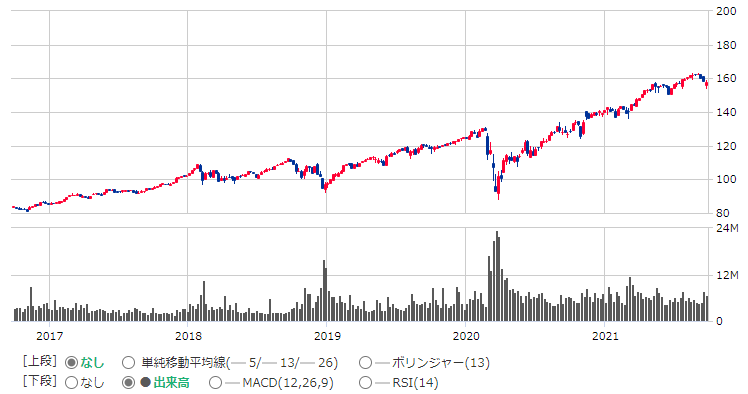

VIGのチャート

それではチャートを見ていきましょう。きれいな右肩上がりです。

昨年のコロナショック時には暴落しているもの、その後は回復して最高値を更新しながら上昇しています。

さすがは米国の連続増配企業で構成されたETFというところでしょうか。増配を続けられる≒業績が長期にわたって安定しているということなので、まさに優良なETFです。

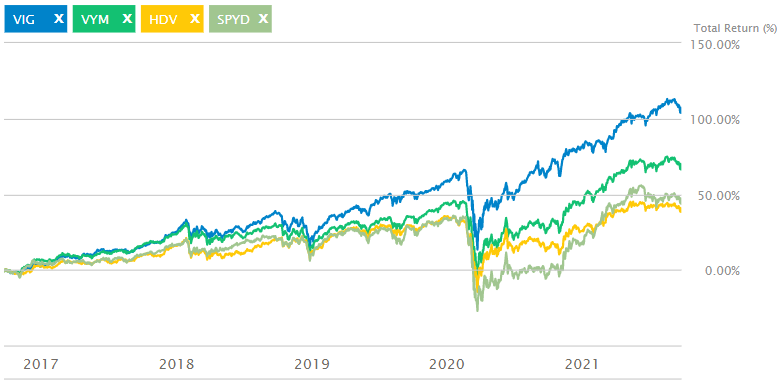

では、VIGと米国高配当ETF(VYM・HDV・SPYD)のチャートを比較してみましょう。

5年前を基準にどれだけリターン(ETFの基準価額)があったかをグラフで表現しています。

この中では、VIGが圧倒的なリターンになっています。たった5年間で+100%というのは、とんでもない成長率です。

※ただ、このグラフは配当金の再投資を加味していないのでVIGに有利な比較になっています。

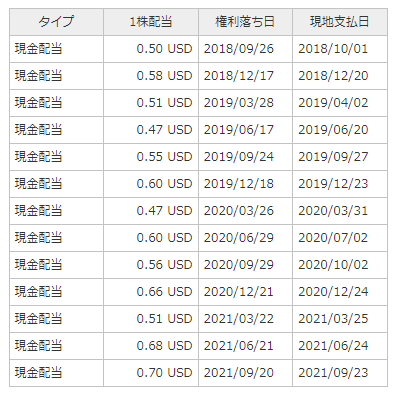

VIGの配当金

VIGの配当金は、年に4回もらうことができます。過去数年間の配当金は以下のとおりです。

直近1年では、配当金:2.55ドル・配当利回り:1.6%です。このことからわかるように、VIGは増配ETFであって高配当ETFではありません。

そのため、SPYDやHDVなどの高配当ETFと比較すると利回りが低いです。増配銘柄が多いので、10年後20年後には高配当ETFになっているかもしれませんが、投資した時点では決して高配当ではありません。

ただし、利回りが低いものの株価の上昇による利益(キャピタルゲイン)を期待することはできます。

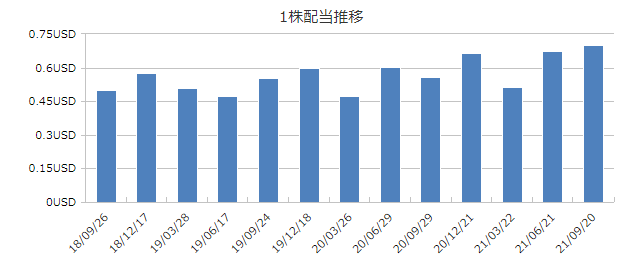

四半期ごとの配当金をグラフで見てみると、時期によって配当金が多少異なりますが、0.5-0.7ドル前後は配当があるようです。

投資すべき人:将来の高配当化に期待したい人

以上のことから、どういった人がVIGに投資すべきか考えました。

それは、将来の高配当化に期待したい人です。

かなりアバウトな表現になってしまいましたが、現時点では高配当ではないものの将来的に高配当化する可能性が高いです。

今は働いているので給料があるから配当金はいらないけれども、数10年後のリタイア時に配当金を多くもらいたいといった場合には最適では…と個人的に思います。※ただし、数10年後に絶対に高配当化しているかわかりません。

もちろん、ETFのコンセプトが連続増配とわかりやすいことから投資初心者にもおすすめです。

管理人の投資状況

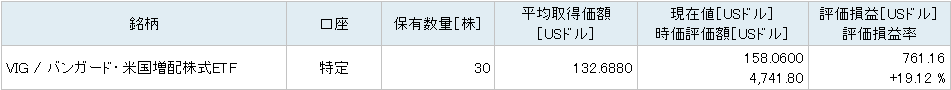

保有数:30株

管理人もVIGを30株保有しています。

平均取得価額は132.7ドルです。コロナショック時に購入したこともあり、現在の158ドルと比較すると+19%のリターンがあります。

投資方針:保有は継続だが、追加投資は見送り

管理人の投資方針としては、保有を継続して配当金をもらい続けます。約19%の含み益がありますが、売却して利益は確定しません。

増配ETFは増配にこそ投資価値があります。つまり、数10年後の配当金を期待して投資しているわけです。できるだけ長く保有して、増配の恩恵を受けようと思います。

また、暴落時の追加投資は見送ろうと思います。

この理由は、暴落時にはSPYDなどの高配当ETFを中心に追加投資したいと考えているからです。本当はVIGにも投資したいですが、軍資金的に難しいです。

今回は、VIGについて解説しました。

高配当ETFと比較するとわかりやすいので、以下の記事も読んでみてください。