三菱UFJフィナンシャルグループ(8306)~定時株主総会の案内が届きました~

三菱UFJフィナンシャルグループ(8306)から定時株主総会の案内が届きましたので紹介していきます。

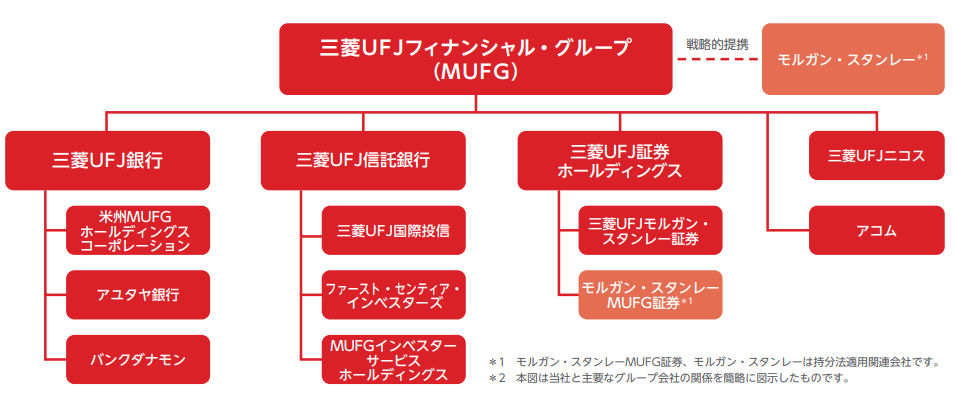

事業内容

三菱UFJフィナンシャルグループは、金融事業を中心としたビジネスを展開しています。

グループの傘下には、金融関係の多くの企業があります。3大メガバンクの1つである「三菱UFJ銀行」、三菱系の信託銀行である「三菱UFJ信託銀行」、eMAXISシリーズの投資信託で知られる「三菱UFJ国際投信」など、どれも有名なビジネスを展開しています。

自分も三菱UFJフィナンシャルグループの企業のサービスを利用しているので簡単に紹介します。

まずは、住宅ローンで三菱UFJ銀行を利用しています。住宅販売元の提携ローンが三菱UFJ銀行だったので、意図的に選んでローンを借りたわけではなかったのですが、大手の安心感と金利が安かったなどの理由で選びました。

次に、投資信託でお世話になっている三菱UFJ国際投信です。なんといっても、低コスト投資信託の代表例であるeMAXISSlimシリーズは、自分には無くてはならない存在です。

それでは、三菱UFJフィナンシャルグループの事業を確認していきましょう。株主総会資料から事業内容を抜粋してみました。

- 法人・リテール:住宅ローン・事業者向け貸出・資金決済・資産運用

- コーポレートバンキング:日系大企業向け貸出・資金決済・M&A・不動産

- グローバルCIB:グローバル大企業向け商業銀行機能・証券機能

- グローバルコマーシャルバンキング:米国と東南アジアにおける金融サービス

- 受託財産:資産運用・資産管理・年金などのコンサルティング及び商品開発

- 市場:債券や株式のセールストレーディング業務・MUFGの資産の運営管理

事業は6種類あります。金融事業が中心のビジネスモデルですが、事業内容はあまり分からないのが正直なところです。

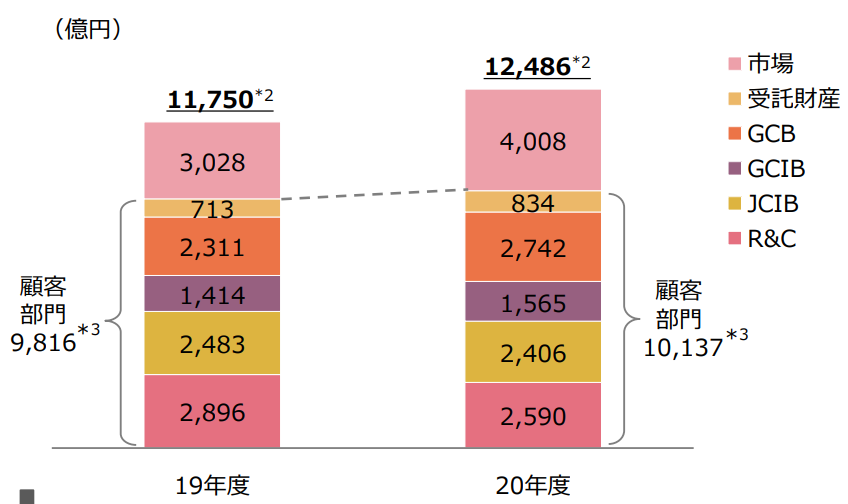

事業別(セグメント別)の当期純利益について簡単に紹介します。

どの事業も前年度と同程度の収益となっているため、新型コロナウイルスの影響については、限定的だったと言えるでしょう。もちろん、この資料からは読み取れない部分も往々にしてあると思いますが…。

減益となった、「法人・リテール(R&C)」と「コーポレートバンキング(JCIB)」について見ていきます。

「法人・リテール(R&C)」が減益となった要因は、預金収益や証券プライマリービジネス、外為収益の減少が主な理由とのことです。

「コーポレートバンキング(JCIB)」が減益となった要因は、米国金利低下に伴う預金収益の減少に加え、カード決済、外為、コンシューマービジネスの業量の減少が主な理由とのことです。

銀行のビジネスを理解していないので不正確かもしれませんが、コロナショックによる金融緩和の影響で長期金利の低下や為替の変動などによる収益悪化が原因ということになるのでしょうか。

このあたりは、銀行のビジネスモデルをしっかりと勉強しないと理解が難しそうです。

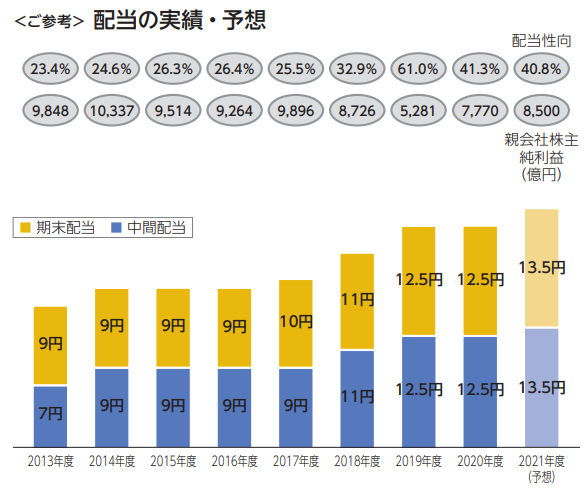

当期配当金:1,250円(年間配当金:2,500円)

当期の配当金は1,250円でした。年間配当金は2,500円と前年度から変化はありません。

過去の配当金推移を見てみると、2013年度から増配傾向になっています。途中で現状維持の年度が何回かありますが、減配をしていないのは安定した業績が続いている証拠でもあります。

当期の純利益が前年度よりも増加したのに増配にならなかったので、2021年度は増配することを期待したいです。

次に、配当性向を見ていきましょう。配当性向は約25%で推移していましたが、2018年度から配当性向が高くなっています。また、2023年度までに配当性向を40%に累進的に引き上げる計画が示されていますので、今後は40%というのが1つの基準になってきそうです。

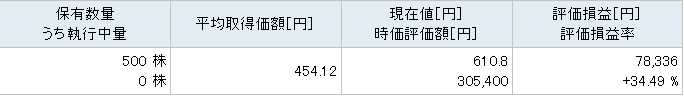

配当利回り:5.5% 評価益:+78,336円

2020年度の配当利回りは、5.5%でした。

昨年の12月に日本株の投資を開始した直後に約450円で購入しています。

投資した理由としては、配当利回りが高いこともありますが、5万円前後で100株を購入できることから初心者でも投資しやすかったことがあります。

たしか、当時の配当利回りだけを考えると、同じメガバンクグループの三井住友フィナンシャルグループの方が配当利回りが良かったです。ただ、100株で約30万円だったこともあり、投資開始したばかりの人が投資するにはかなりハードルが高かった記憶があります。

なお、保有数量は500株です。何回かに分けて投資しています。

それではチャートを見ていきましょう。

コロナショックで暴落し、一時は400円くらいまで下落しています。

その後は昨年の12月くらいから上昇トレンドに転換し、2月3月の株価急上昇は記憶に新しいです。現在はコロナショック前の水準に戻り、600円代前半で停滞しています。

トレンドの転換時は、米国の長期金利が急上昇した時期でもあります。銀行は基本的に利ザヤで稼ぐビジネスであることから、長期金利の上昇は利益の上振れを予想させる良い材料になります。

それではどれくらい投資しているかというと、454円で500株購入しています。611円まで株価が上昇したことから、評価益も+78,336円と含み益が出ています。

それでは、10年チャートを見ていきましょう。

三菱UFJフィナンシャルグループは金融株ということもあり、景気敏感で値動きが激しくなっています。ただ、454円で500株購入できたのは、とても良いタイミングで投資できているのではと思います。

現在の611円という株価が割安かどうかは、判断が分かれるところではないでしょうか。銀行という業種は、これから急成長を遂げる余地がほとんどないと考えると、株価が右肩上がりになる可能性は限りなく低いです。

そして、周期的に金融危機が発生するため、株価が高いときに投資してしまうと含み損が一気に増えてしまう可能性もあります。

逆張り投資になってしまいますが、株価が下落したタイミングで投資していき、安定した配当金をもらうような戦略で投資するのが良いのではないかと個人的に思います。

今後の方針

高配当であることから、このまま保有し続けていきます。

配当利回り5%越えを確保できているので、売却は考えていません。配当金をもらいつつ、ずっと保有していきます。

もし株価が下落して割安なタイミングで購入することができるならば、追加投資も検討したいです。