楽天証券では買付手数料無料の米国ETFが9銘柄ある【第4回目】

楽天証券に限った話ではありませんが、一般的に日本の証券会社で米国ETFを購入する際には買付手数料がかかります。

楽天証券では通常は約定代金の0.495%(上限22米ドル)の手数料が必要になるのですが、楽天証券が指定する米国ETF9銘柄は買付手数料が無料です(2021年5月5日現在)。

投資をする上では手数料などのコストを如何に抑えるかは重要な要素になります。買付手数料が無料ということはその分だけ投資のリターンを高めることができ、利用しない手はありません。

しかもありがたいことに、9銘柄中6銘柄が経費率が安く汎用性のあるETFです。これを組み合わせるだけでポートフォリオを組めるくらい充実したラインナップになっています。

前回は、VTI(バンガード・トータル・ストック・マーケット・ETF)を解説しました。まだ読んでいない人は、下記の記事も参考にしてください。

今回は、RWR(SPDR ダウ・ジョーンズ REIT ETF)を解説していきます。

RWR(SPDR ダウ・ジョーンズ REIT ETF)~米国リートに投資~

RWRの概要

RWR(SPDR ダウ・ジョーンズ REIT ETF)は、米国リート(REIT)に投資することができるETFです。

リートとは、投資家から集めた資金で不動産投資を行い、その不動産の賃貸料などの収益を投資家に分配金で還元するという投資信託のことです。リートについては、以下の記事で解説していますのでこちらも確認してみてください。

RWRは、ダウジョーンズ 米国セレクトREIT指数に連動する運用を目指します。

この指数は、①商業用・住宅用不動産を所有または運営 ②時価総額2億ドル以上 ③不動産事業からの収入が総収入の75%以上を占める企業で構成されています。

経費率は、0.25%とややコストが高いです。100万円を運用して年間で2500円の経費がかかります。VOOやVTIに比べると高いと言わざるを得ません。

リートの一般的な特徴として配当金が高いことが挙げられますが、RWRも3-4%の利回りがあります。高配当株投資を実践している場合には、投資対象の候補になるかもしれません。

チャート~RWR~

RWRのチャートは、以下のとおりです。おおよそ右肩上がりで推移していますが、2009年のリーマンショックと2020年のコロナショックで暴落を経験しています。

特にリーマンショックでは、その直前の高値から約1/3まで暴落してしまったことは見逃せません。暴落耐性は株式と同等と考えておいた方が良いです。

ただ先ほども説明したように、RWRはリートということもあり高配当ETFでもあります。暴落時に仕込むことができれば、高い利回りで配当をもらい続けることができます。

なお、チャートには配当金のリターンは含まれていないため、配当金を再投資した場合にはもう少しリターンが高くなります。

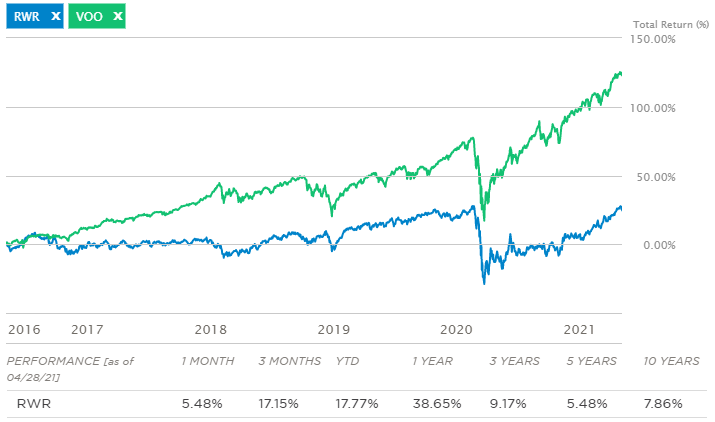

チャート~RWR vs VOO~

RWRとVOOのチャートを比較(過去5年間)してみました。VOOが圧勝していることが分かります。直近5年間のリターンは約5%とVOOには遠く及びません。※RWRの配当もリターンに含めるともう少し数値が改善されます。

RWRは高配当ETFの側面もあるため、インカム狙いで投資する人がほとんどだと思います。そのため、ETFの株価上昇率はそれほど重要ではないのですが、そうはいってもVOOと差が開きすぎている印象があります。

このことから、RWRはあくまでもポートフォリオのサテライトとして活用するのがちょうどよいと思います。高配当であること以外にこれといったメリットが思い浮かばないため、ポートフォリオのコアには適しません。

購入対象者

VTやVOO(VTI)などのポートフォリオのコアになるETFに投資をしており、サテライトとして米国リートを組み入れたいという場合に検討すべきETFだと思います。

私自身も保有しているのですが、VOO(VTI)にリターンで大きく劣りかつ暴落耐性もあまりないことを考えると、あえて保有する理由が見いだせないと感じています。

強いて言えば、暴落時に仕込んで回復局面時に高配当をもらうというくらいでしょうか。

そういった意味では、高配当株投資をしている人は、ポートフォリオに少しだけRWRを組み入れてみると面白いかもしれません。

まとめ

それでは、RWRのまとめです。

投資対象:米国リート(ダウジョーンズ 米国セレクトREIT指数に連動)

経費率:0.25%(100万円投資すると2500円)

チャート:おおよそ右肩上がりで成長

リターン:約5%(直近5年)

その他:高配当株投資向き、ポートフォリオのサテライトで運用

次回は、GLDMについて解説していきます。