投資36か月目の配当金を完全公開(2023年9月)

毎月恒例の配当金(2023年9月)を完全公開します。

配当金は受け取るごとに税金がかかり、配当金の出ない投資信託と比べて非効率といわれることもあります。

しかし、配当金は完全な不労所得になるため、給料以外の収入源の確保という点で投資のモチベーションを上げてくれます。

定期的に収入が入ってくるのでFIREに向けて着実に進んでいることが実感できるでしょう。

一方で配当金の少なさにも気がつき、資金力を高めて投資額を増やすことの大切さも感じます。

- 高配当株投資に興味がある人

- 配当金がどれくらいもらえるか知りたい人

- 他人の運用成績が気になる人

それでは投資36か月目の配当金を完全公開していますので参考にしてください。

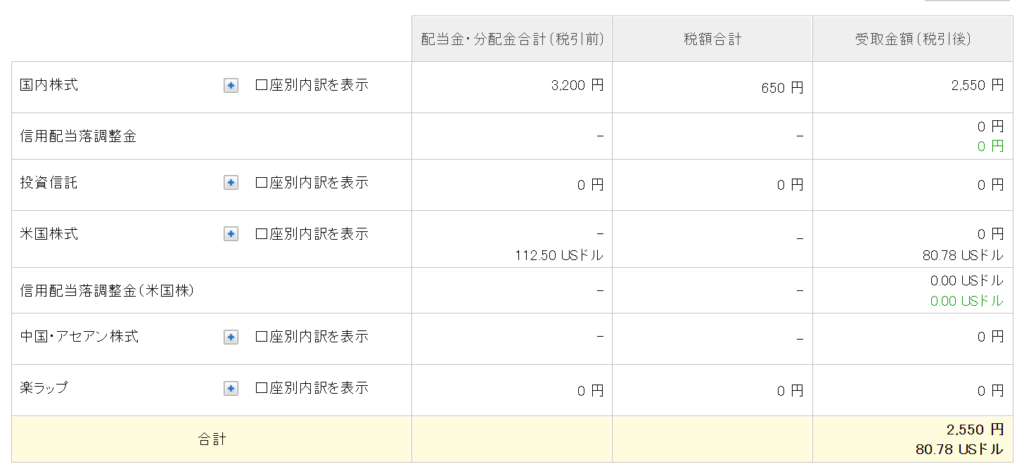

配当金(2023年9月)

それでは、2023年9月の配当金報告です。

9月の配当金は日本株が2550円、米国株が80.78ドルでした。日本円に換算すると、合計で約1.4万円です。

9月の配当金は約1.4万円と先月よりも多くなりました。特に米国株からの配当金が多かったですね。

一般的に日本株の配当金は6月12月、米国高配当ETFからの配当金は3月6月9月12月に支払われることが多いことから、それ以外の月は配当金が少なくなりがちです。

もし50年後まで1.4万円の配当金が維持されれば、あと50回配当金を受け取れるので累計70万円です。

1.4万円の配当金は決して少ない金額ではありません。今後数10年以上も配当金を受け取ると仮定すると大きな金額になります。

このように高配当株投資は長期目線で真価を発揮します。ゆっくり確実に資産形成を進めていくことが高配当株投資のコツです。

配当金(2020年9月~2023年9月)

投資を始めてから36か月が経過しましたが、累計の配当金はいくらになったのでしょうか。

累計の配当金は、日本株が320,358円、米国株が3,065.45ドルでした。日本円に換算すると、合計で約75万円です。

投資は2020年9月に開始しています。

投資してから36か月後に配当金が累計約75万円まで到達しました。

投資を始めたからこそ配当金をもらって資産を増やすこともできましたし、給料以外の収入源を確保することができました。

配当金は米国株の方が多くなっていますが、もう少し日本株の配当金を増やしたいところです。

企業や配当金の成長という視点では米国株に軍配が上がります。しかし、米国株からの配当金はドルになるため為替の影響を受けやすいのが難点です。

現時点の理想では日本株の配当金と米国株の配当金が半々くらいになるようなイメージを持っています。

さらに日本株には株主優待制度もあるので日本株への投資は続けていきたいと考えています。

配当金(日本株)

日本株は、高配当株投資もしくは株主優待投資を実践しています。

それでは9月の日本株の配当金を見ていきましょう。

日本株は1銘柄でした。先月は0だったので、1銘柄でもありがたい結果に。

日本株は配当金が年に2回、配当金の支払われる月は6月12月に集中していることもあり、月毎の配当金のばらつきが大きくなります。

理想としては毎月一定額の配当金をもらうことです。しかし、そのために投資する銘柄を選ぶことは避けるべきです。

あくまでも年間で配当金がいくらになるかだけを考えましょう。

CDS

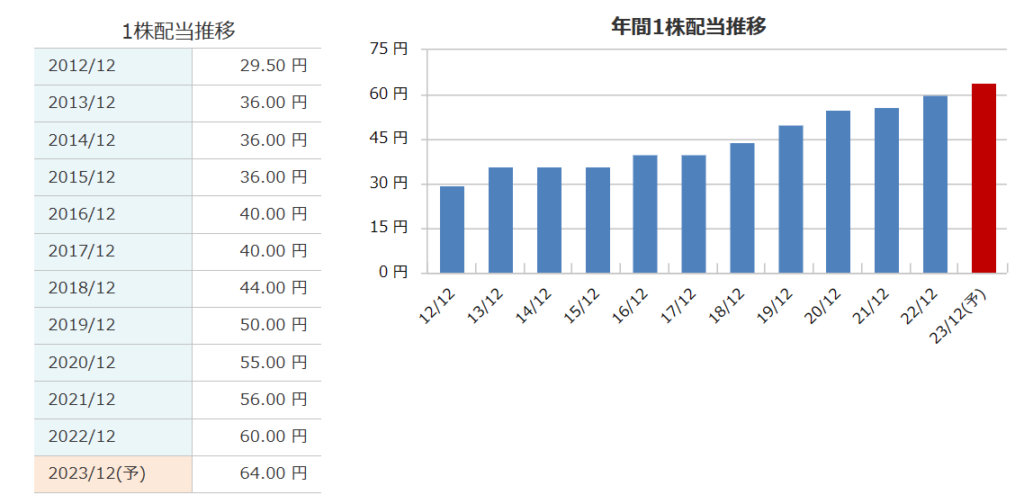

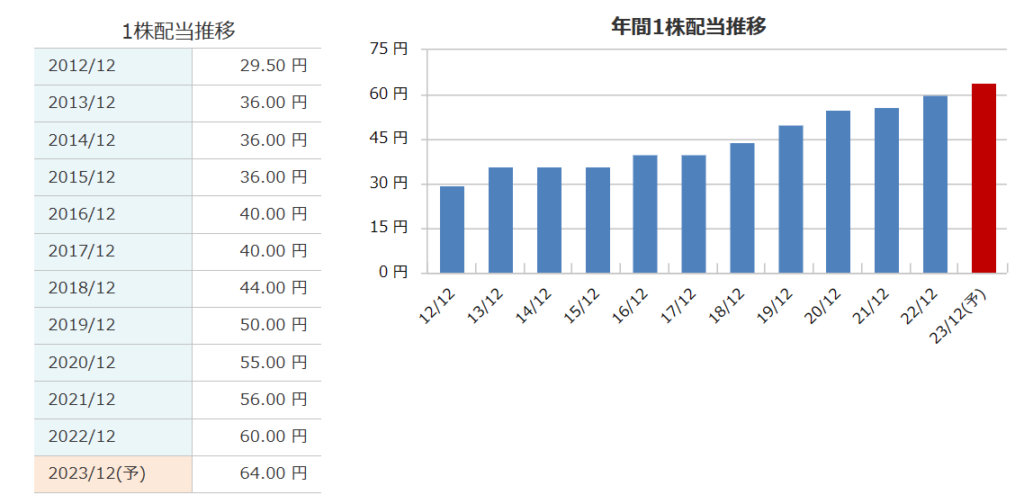

9月唯一の日本株の配当金だった「CDS」を簡単に紹介します。

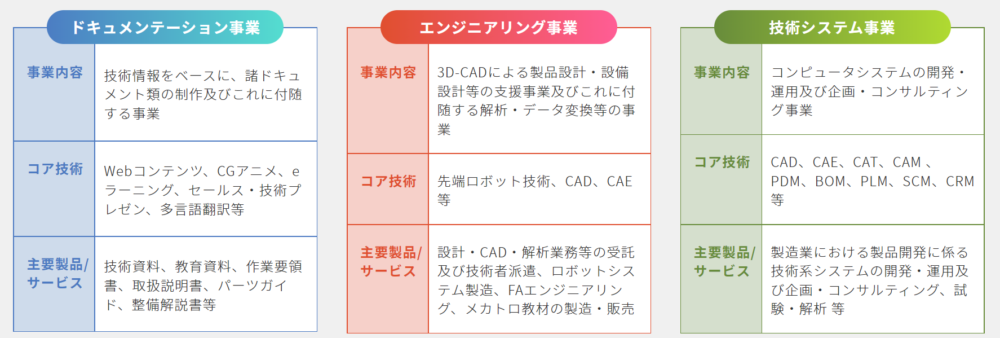

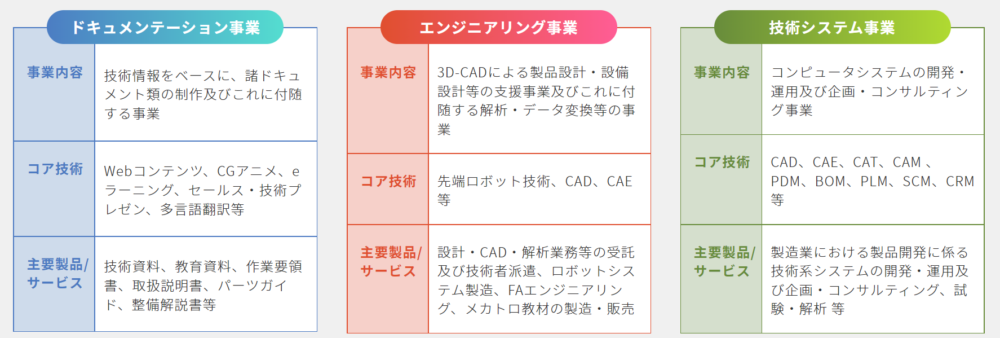

CDSの事業内容は、大きく分けて3つの事業から構成されています。

- ドキュメンテーション事業

- エンジニアリング事業

- 技術システム事業

技術資料やマニュアル作成をするドキュメンテーション事業が中心です。

それぞれの事業の詳細は以下のとおりです。

主に「自動車」「産業機械」「FA機器」などを対象とした製品開発のプロセスを支援しています。

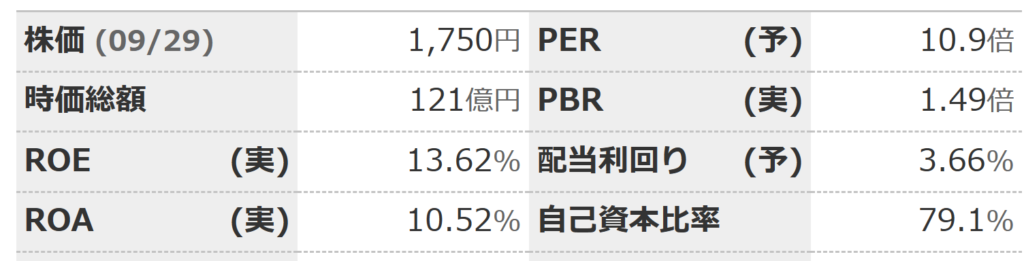

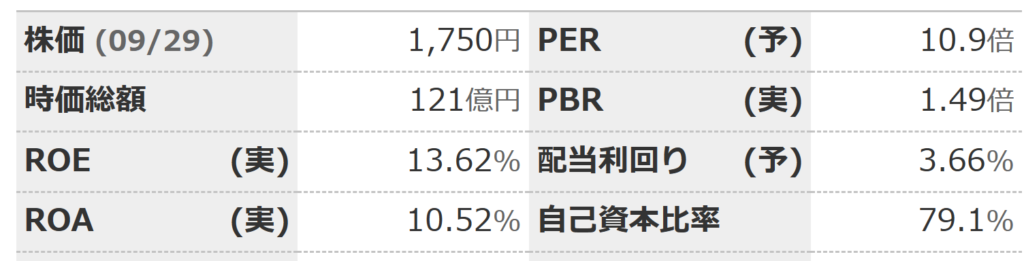

そしてCDSの株価等の情報は以下のようになっています。

時価総額は100億円程度とそれほど会社の規模は大きくありません。

現在保有する銘柄では時価総額が一番小さい小型株です。

それでもなぜ投資したかというと、「ROEが約14%と比較的高い(日本企業の平均は8%)」「自己資本比率が70%以上と高い(財務健全性が高い)」「配当利回りが3%超」などの理由から投資しています。

現在は投資した時よりも株価が上昇しており含み益があります。また、財務健全性が高いことから配当金も安定して出すことが予想されます。

実際に近年は増配が続いているのも心強いポイントになります。このまま保有を継続する予定です。

配当金(米国株)

米国株は個別株とETFで主に高配当株投資、それ以外では投資信託でS&P500を中心に投資しています。

それでは9月の米国株の配当金を見ていきましょう。

米国株は5銘柄でした。高配当ETFからの配当金がメインです。

米国株や米国ETFは、年に4回の配当金をもらうことができます(一部例外あり)。

多くの日本株が年に2回の配当金であることを考えると、年に4回の配当金がある米国株は魅力的です。

ただし、米国株の配当金には外国税が追加で課税されるため、日本株の配当金に比べて手取りが少なくなる点に注意しましょう。

日本株の配当金は約8割が手取りになりますが、米国株の場合は約7割が手取りです。

例えば100万円の配当金では日本株で約80万円、米国株で約70万円と10万円の差が発生します。

それでは銘柄を解説していきます。

VTI

VTIは、米国の上場企業全体に投資できるETFです。

米国の上場企業数千社に分散投資可能で、経費率も格安・運用実績も豊富という最強のETFといえます。

VTIとよく比較されるETFには、S&P500に連動する「VOO」があります。

VTIが米国の上場企業全体に投資するのに対して、VOOは米国の大企業500社に厳選して投資します。

どちらもパフォーマンスに大きな差が無いので、大企業だけではなく中小企業も含めて米国全体に投資したいならVTI一択です。

RWR

RWRは、米国のリート(不動産)に投資できるETFです。

リートとは、投資家から集めた資金で不動産投資を行い、その不動産の賃貸料などの収益を投資家に分配金で還元するという投資信託になります。

RWRについては、以下の記事でも解説しているので参考にしてください。

VYM

VYMは、バンガードが運用する米国高配当ETFです。

米国の大型株のうち配当水準が平均以上の約400銘柄に時価総額加重平均で分散投資しています。

米国高配当ETFは、VYM・HDV・SPYDの3つが有名です。

VYMは、分配利回りが一番少ないですが、基準価額の上昇が期待できます。将来的には高配当になる可能性を秘めたETFです。

SPYD

SPYDは、ステートストリートが運用する米国高配当ETFです。

S&P500の構成銘柄のうち配当利回りの高い80銘柄に均等分散しています。均等分散のため、1銘柄の割合は1%強になります。

米国高配当ETFのVYM・HDV・SPYDの3つでは、SPYDが最も分配利回りが高いです。

その一方で、暴落局面に弱いといった弱点があります。

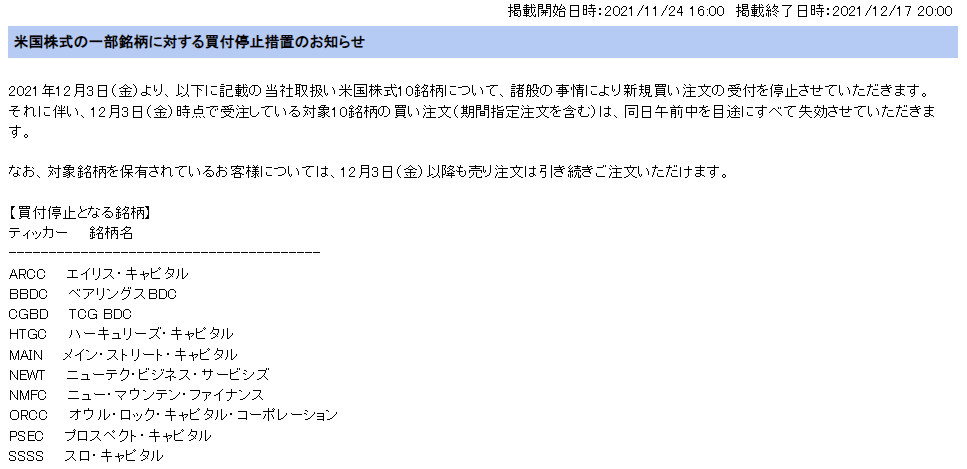

MAIN

MAINは、メイン・ストリート・キャピタルという企業です。中小企業を対象とした投資会社になります。

いわゆるBDC銘柄として知られ、ハイリスク・ハイリターンの投資先です。

これまで楽天証券では取り扱いがありましたが、去年の12月から新規買付が停止されました。買付ができないだけで保有の継続と売却は可能とのことです。

楽天証券からは、以下のお知らせが届いています。どうやらBDC銘柄の取り扱いが難しくなったようです。

追加投資はできなくなったものの、売却はできるそうなのでこのまま保有を継続します。

まとめ

2023年9月の配当金は、日本株と米国株で約1.4万千円という結果でした。

2021年からは配当金の出ない投資信託を投資のコアにしていますが、配当金が出る個別株・ETFは投資した効果を感じやすく、投資のモチベーションを高めてくれます。

次回は10月の配当金報告です。

10月の配当金は今月よりも少なくなる予定です。しかし、円安の今、ドルでもらえる配当金は貴重といえます。

高配当株投資はサテライトとして運用していますが、配当金が入ると投資のモチベーションを上げてくれるので貴重な投資手法です。

ぜひ皆さんも高配当株投資を実践してみてください。