投資28か月目の配当金を完全公開(2023年1月)

毎月恒例の配当金(2023年1月)を完全公開します。

配当金は受け取るごとに税金がかかり、配当金の出ない投資信託と比べて非効率といわれることもあります。

しかし、配当金は完全な不労所得になるため、給料以外の収入源の確保という点で投資のモチベーションを上げてくれます。

定期的に収入が入ってくるのでFIREに向けて着実に進んでいることが実感できるでしょう。

一方で配当金の少なさにも気がつき、資金力を高めて投資額を増やすことの大切さも感じます。

- 高配当株投資に興味がある人

- 配当金がどれくらいもらえるか知りたい人

- 他人の運用成績が気になる人

それでは投資28か月目の配当金を完全公開していますので参考にしてください。

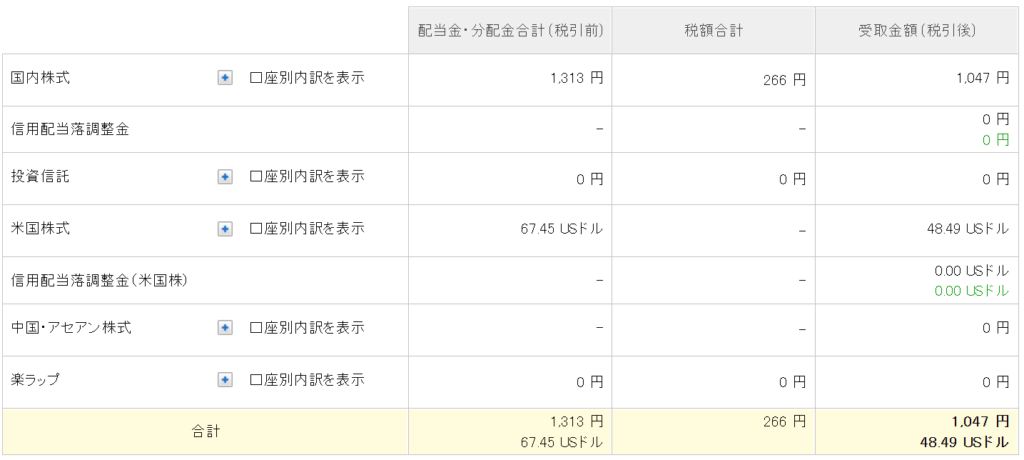

配当金(2023年1月)

それでは、2023年1月の配当金報告です。

1月の配当金は日本株が1,047円、米国株が48.49ドルでした。日本円に換算すると、合計で約7千円です。

日本株と米国株からの配当金が多かった12月と比較すると寂しいですが、1月に配当金がもらえる銘柄は少ないので仕方ないですね。

もし50年後まで7千円の配当金が維持されれば、あと50回配当金を受け取れるので累計35万円です。

7千円の配当金はそれほど多くないのでは?と思ってしまいますが、数10年以上も配当金を受け取ると大きな金額になります。

高配当株投資は長期目線で真価を発揮します。ゆっくり確実に資産形成を進めていくことが高配当株投資のコツです。

配当金(2020年9月~2023年1月)

投資を始めてから21か月が経過しましたが、累計の配当金はいくらになったのでしょうか。

累計の配当金は、日本株が247,456円、米国株が2,520.34ドルでした。日本円に換算すると、合計で約57万円です。

投資は2020年9月に開始しています。

投資してから28か月後に配当金が累計約57万円まで到達しました。

投資を始めたからこそ配当金をもらって資産を増やすこともできましたし、給料以外の収入源を確保することができました。

配当金は米国株の方が多くなっていますが、もう少し日本株の配当金を増やしたいところです。

企業や配当金の成長という視点では米国株に軍配が上がります。

現時点の理想では日本株の配当金と米国株の配当金が半々くらいになるようなイメージを持っています。

さらに日本株には株主優待制度もあるので日本株への投資は続けていきたいと考えています。

配当金(日本株)

日本株は、高配当株投資もしくは株主優待投資を実践しています。

それでは1月の日本株の配当金を見ていきましょう。

日本株は1銘柄でした。投資法人みらいというリートからの配当金です。

日本株は配当金が年に2回、配当金の支払われる月は6月12月に集中していることもあり、月毎の配当金のばらつきが大きくなります。

理想としては毎月一定額の配当金をもらうことです。しかし、そのために投資する銘柄を選ぶことは避けるべきです。

あくまでも年間で配当金がいくらになるかだけを考えましょう。

それでは、1月の配当金をもたらした銘柄を解説していきます。

投資法人みらい

投資法人みらいは、オフィスや商業施設、ホテルなどを中心とした総合型リートです。

総合型リートとは、様々なアセットタイプの不動産に投資するリートのことであり、ポートフォリオのバランスがとりやすいという特徴があります。

2022年まではコロナの影響もあり、オフィスやホテルは苦しい状況が続いています。その影響も徐々に薄れつつ、2023年は業績も回復することを期待しています。

日本ではようやくコロナの規制が解除されつつあります。ホテル業界はインバウンドも復活の兆しがあり、ホテル系のリートも面白い投資対象になるでしょう。

なお、投資法人みらいについては以下の記事で解説しているので参考にしてください。

配当金(米国株)

米国株は個別株とETFで主に高配当株投資、それ以外では投資信託でS&P500に投資しています。

それでは1月の米国株の配当金を見ていきましょう。

米国株は4銘柄でした。ARCCからは配当金を2回もらっています。

米国株や米国ETFは、年に4回の配当金をもらうことができます(一部例外あり)。

多くの日本株が年に2回の配当金であることを考えると、年に4回の配当金がある米国株は魅力的です。

ただし、米国株の配当金には外国税が追加で課税されるため、日本株の配当金に比べて手取りが少なくなる点に注意しましょう。

日本株の配当金は約8割が手取りになりますが、米国株の場合は約7割が手取りです。

例えば100万円の配当金では日本株で約80万円、米国株で約70万円と10万円の差が発生します。

それでは銘柄を解説していきます。

MAIN

MAINは、メイン・ストリート・キャピタルという企業です。中小企業を対象とした投資会社になります。

いわゆるBDC銘柄として知られ、ハイリスク・ハイリターンの投資先です。

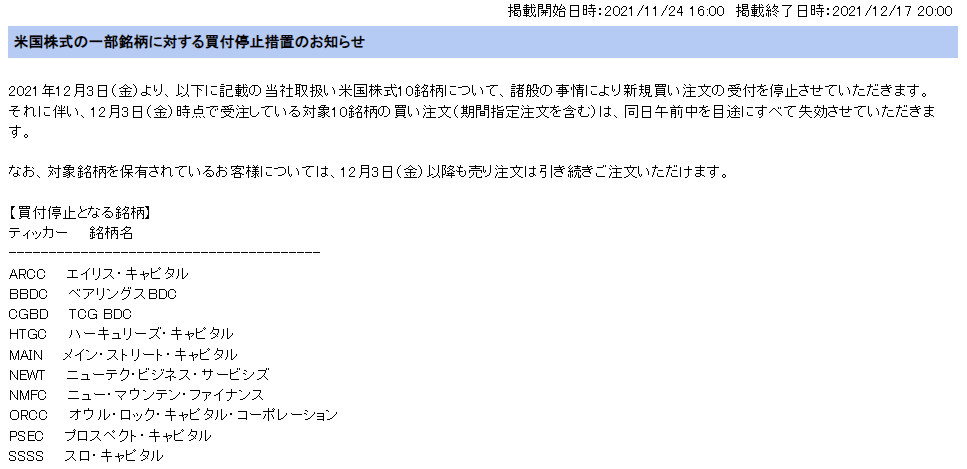

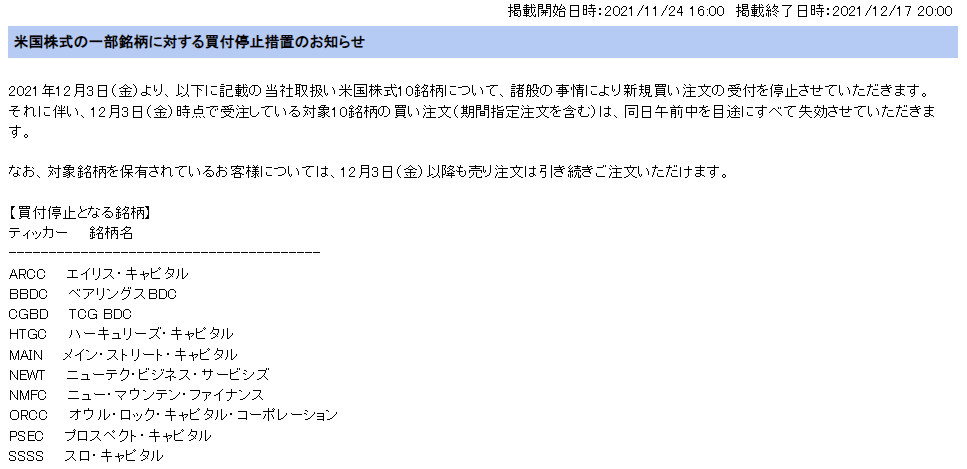

これまで楽天証券では取り扱いがありましたが、去年の12月から新規買付が停止されました。買付ができないだけで保有の継続と売却は可能とのことです。

楽天証券からは、以下のお知らせが届いています。どうやらBDC銘柄の取り扱いが難しくなったようです。

追加投資はできなくなったものの、売却はできるそうなのでこのまま保有を継続します。

ARCC

ARCCは、エイリス・キャピタルという企業です。先ほど紹介したMAINと同様の投資会社になります。

ARCCもBDC銘柄として知られ、ハイリスク・ハイリターンの投資先です。

ARCCもMAINと同様に、これまで楽天証券では取り扱いがありましたが、去年の12月から新規買付が停止されています。保有の継続と売却は可能とのことです。

追加投資はできなくなったものの、配当利回りが8%以上あることから売却せずに保有を継続します。

EDV

EDVは、残存期間が20-30年の米国ストリップ債で構成されたETFです。

残存期間がとても長い米国の国債を集めた投資商品と理解しておけば良いでしょう。

国債は、国の信頼度によってリスクとリターンが異なります。

新興国の国債は信頼度が低いため、ハイリスク・ハイリターンになります。一方で、先進国の国債は信頼度が高いため、ローリスク・ローリターンになることが多いです。

そして残存期間が長い債券ほどリスクが高くなるため、EDVは米国債で構成されるETFの中でもリターンが高い(2.4%)ことで知られています。

また、EDVの最大の特徴は「株と逆相関の関係」にあることです。

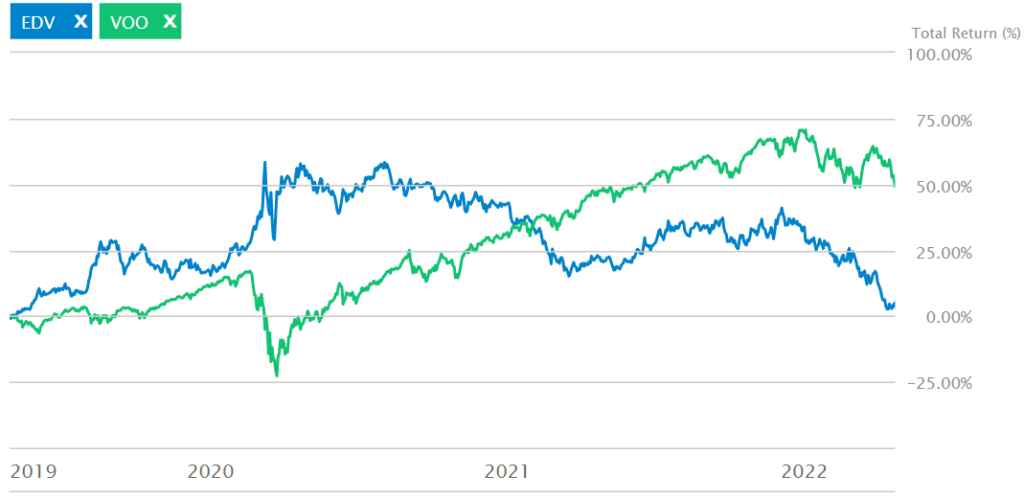

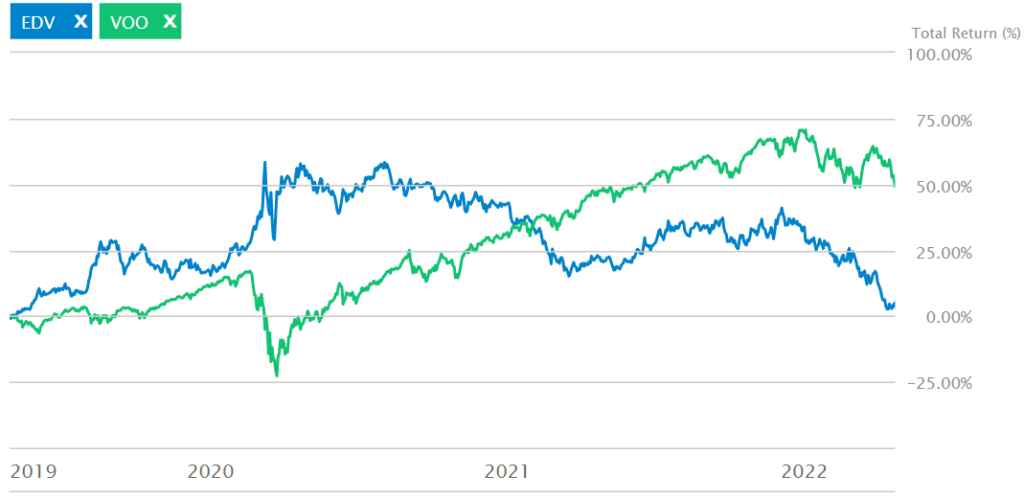

直近3年間のEDVとVOO(S&P500のETF)の基準価額の動きを比べてみました。

特に注目していただきたいのが、2020年2-3月のコロナショックの時です。

コロナショック時にはVOOが急落する一方で、EDVは急騰していることがわかります。

コロナショックのような経済危機が発生した時は、相対的にリスクの高い株(ここではVOO)から資金を引き上げ、相対的にリスクの低い国債(ここではEDV)に資金を回避させます。

つまり、株が急落する局面ではEDVの株価(基準価額)が急騰して、株による損失を和らげるクッションのような役割を果たします。

株式100%ではリスクが高いということもあり、現在ではEDVをポートフォリオの一部に加えています。

VTI

VTIは、米国の上場企業全体に投資できるETFです。

米国の上場企業数千社に分散投資可能で、経費率も格安・運用実績も豊富という最強のETFといえます。

VTIとよく比較されるETFには、S&P500に連動する「VOO」があります。

VTIが米国の上場企業全体に投資するのに対して、VOOは米国の大企業500社に厳選して投資します。

どちらもパフォーマンスに大きな差が無いので、大企業だけではなく中小企業も含めて米国全体に投資したいならVTI一択です。

まとめ

2023年1月の配当金は、日本株と米国株の合計で約7千円という結果でした。

2021年からは配当金の出ない投資信託を投資のコアにしていますが、配当金が出る個別株・ETFは投資した効果を感じやすく、投資のモチベーションを高めてくれます。

次回は2月の配当金報告です。

どれくらい配当金をもらうことができるか今から楽しみです。

配当金生活を目指すならば米国高配当ETFがおすすめです。特に「VYM」「HDV」「SPYD」は外せません。

VYMには35万円投資しています。

投資した実績(配当金と含み益)を完全公開しているので参考にしてください。

SPYDには43万円投資しています。

投資した実績(配当金と含み益)を完全公開しているので参考にしてください。