iDeCoと節税

老後2000万円問題で明るみになったように、老後資金は公的年金だけでは不足してしまいます。

そこで国が用意した制度が、個人型確定拠出年金(iDeCo)です。

iDeCoは、掛金を自分で選択した投資信託などで積立運用し、原則60歳以降に受け取ることができます。

そしてiDeCoの最大のメリットは、掛金が全額所得控除になる点です。

iDeCoは原則60歳以降にしか受け取れないデメリットはあるものの、所得控除は加入してから積立期間中は毎年のように節税できます。

どれくらい節税できるかシミュレーションしてみました。

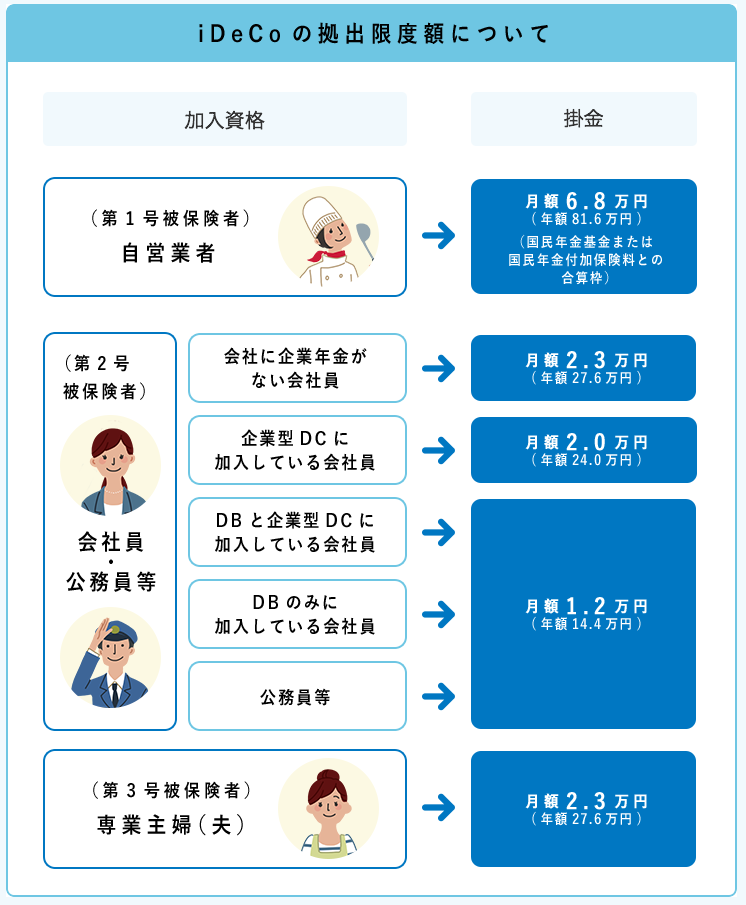

iDeCoの拠出限度額を把握しよう

iDeCoの掛金の最大額を拠出限度額といいます。

拠出限度額は、iDeCoの加入資格によって大きく異なるため、加入資格を確認する必要があります。

下図を参考にして、掛金の最大額(拠出限度額)を把握しましょう。

例えば、会社員で企業年金制度が無い場合には、月額2.3万円(年額27.6万円)になります。

公務員は、月額1.2万円(年額14.4万円)です。

掛金の所得控除による節税額をシミュレーション

シミュレーションツールと事前準備

シミュレーションに用いるのは、楽天証券が提供している「節税シミュレーション」です。

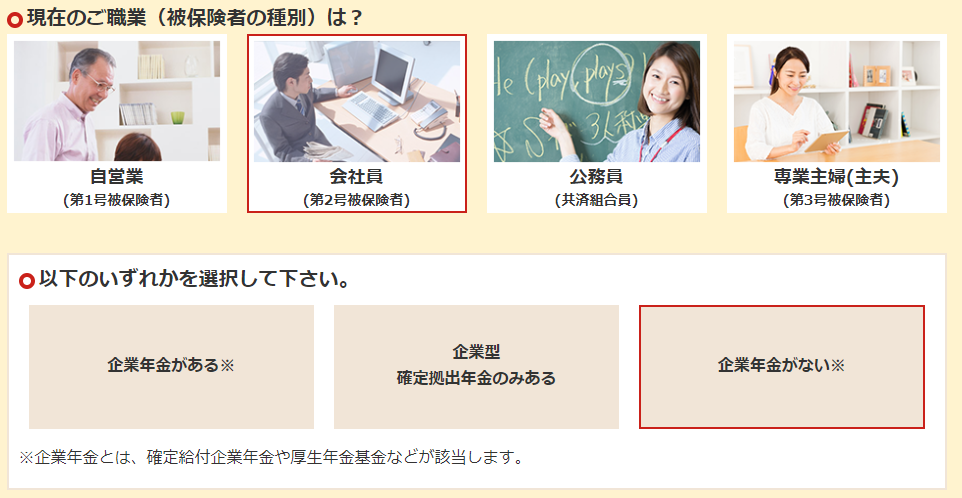

iDeCoによる節税額をシミュレーションするには、以下のことをあらかじめ確認しておきましょう。

- 加入資格(現在の職業と企業年金の有無)

- 加入時の年齢(現在の年齢)

- 年収

- 毎月の掛金額

シミュレーション例

それでは実際に節税額をシミュレーションしていきます。

- 会社員

- 企業年金無し

- 加入時の年齢(現在の年齢)30歳

- 年収500万円

- 毎月の掛金額23000円

楽天証券の節税シミュレーション画面で「会社員」と「企業年金がない」を選択します。

※選ぶ職業によって画面が多少異なります。

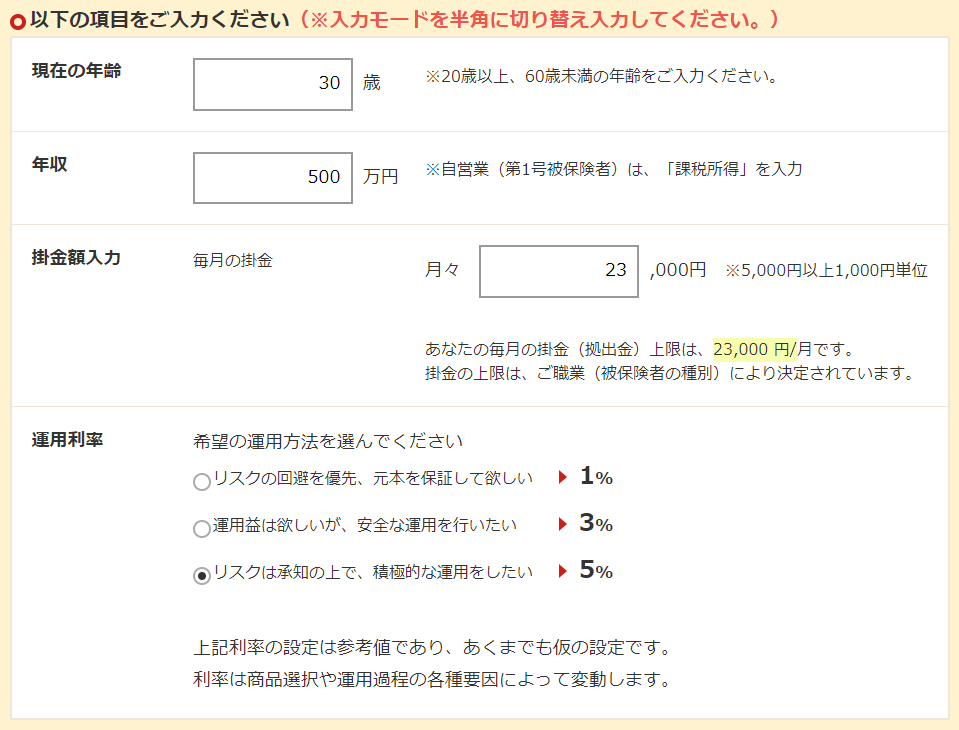

次に「加入時の年齢(現在の年齢)」「年収」「毎月の掛金額」「運用利率」を入力してください。

なお、運用利率はどれを選んでも「掛金の所得控除による節税額」は同じ結果です。

今回は米国株や全世界株の投資信託で運用することを前提とするため、運用利率は5%としました。

入力が終わったら、「計算する」を押してください。

シミュレーション結果

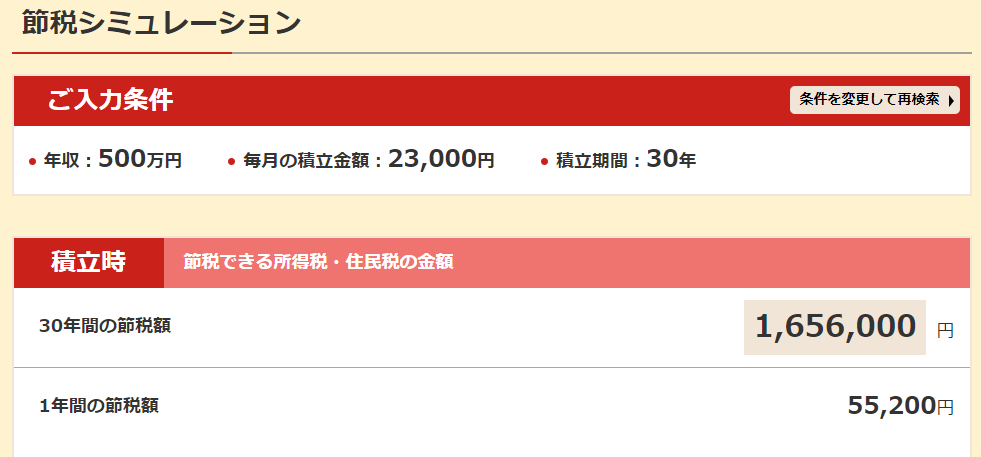

シミュレーション結果が出ました。以下の前提条件だといくらの節税になったのでしょうか。

- 会社員

- 企業年金無し

- 加入時の年齢(現在の年齢)30歳

- 年収500万円

- 毎月の掛金額23000円

30年間(30歳から60歳まで)の節税額は、165万6000円という結果になりました。1年間では、5万5200円です。

この節税額は「掛金の所得控除による節税額」であるため、支払う税金が毎年少なくなることを意味します。

もし共働きで同じような前提条件であれば、節税額は2倍の300万円以上です。

iDeCoは原則60歳以降にしか受け取れないデメリットはありますが、掛金の所得控除による節税の威力は大きいのが魅力的です。

まとめ

iDeCoの節税額について解説しました。

前提条件にもよりますが、100万円以上の節税が可能というシミュレーション結果が得られました。

所得控除による節税効果も大きく、共働き夫婦でiDeCoに加入すれば300万円以上の節税もできます。

老後2000万円問題が噴出したように、老後資金は公的年金だけでは不足することは確実です。

掛金の全額所得控除がどれくらいになるかをシミュレーションし、iDeCoで節税もしつつ自分年金づくりに挑戦してみましょう。

iDeCoの運用成績はこちらで公開しています。

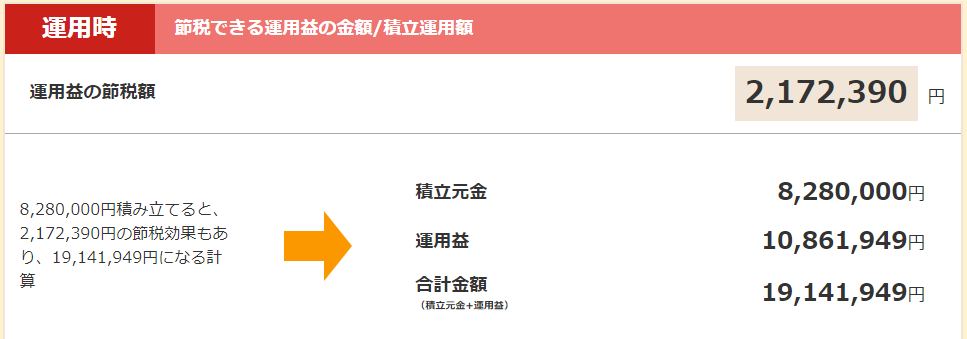

補足:運用益と運用益の節税効果

掛金の全額所得控除の話から逸れてしまうため、運用益と運用益の節税効果には触れませんでした。

最後に簡単に捕捉します。

今回の前提条件だと運用益は約1000万円以上に膨らみ、元金と合わせると2000万円近くになります。

そして運用益に対する税金(20%)もかからないため、運用益の節税額は200万円を超えます。

ただし、受け取り時に税金がかかるため、60歳以降に受け取るときに税制的に有利な受け取り方を考える必要があります。

iDeCo受け取るときは数10年後になりますが、上記の注意点があることを覚えておきましょう。