iDeCoで老後の年金問題も解決

2021年4月から開始したiDeCo(個人型確定拠出年金)の運用成績を公開しています。

今月で運用13か月目を迎えましたので、「どれくらい資産が増加したのか」「どの投資商品に投資しているか」などを記事にまとめました。

- iDeCoを始めるか迷っている人

- iDeCoの運用成績を知りたい人

- 老後の年金が心配な人

2022年5月からiDeCoの加入年齢が「原則65歳」に拡大されたほか、政府の「貯蓄から投資」の一連の動きもありiDeCoの注目度が高まっています。

iDeCoに興味があるけど始めるか迷っている人や老後の年金が心配な人は、実際に1年間の運用成績を確認して、iDeCoを始める際の参考にしてください。

それでは最後までお付き合いください。

iDeCo(個人型拠出年金)で公的年金の不足分を補おう

まずは、iDeCoのおさらいです。

年金と名前がついているように年金の1種です。公的年金とは異なり、各個人が準備する私的年金になります。

公的年金である国民年金や厚生年金だけでは年金を十分に確保するのは難しいことから、公的年金の不足分をiDeCoで補おうというわけです。

そしてiDeCoを始めるには証券会社でiDeCoの専用口座を開設する必要があります。

つみたてNISAや株式投資を既に行っている場合には、同じ証券会社でiDeCoの専用口座を開設すると管理しやすいのでおすすめです。

管理人の場合は、楽天証券をメインの証券会社として利用していることもあり、iDeCoの専用口座も楽天証券で開設しています。

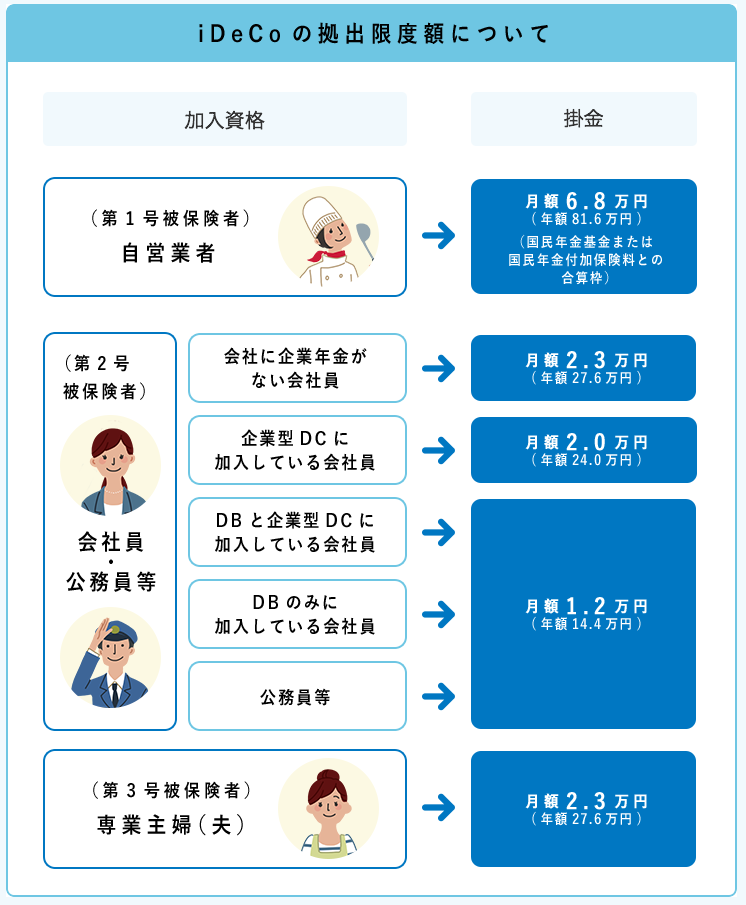

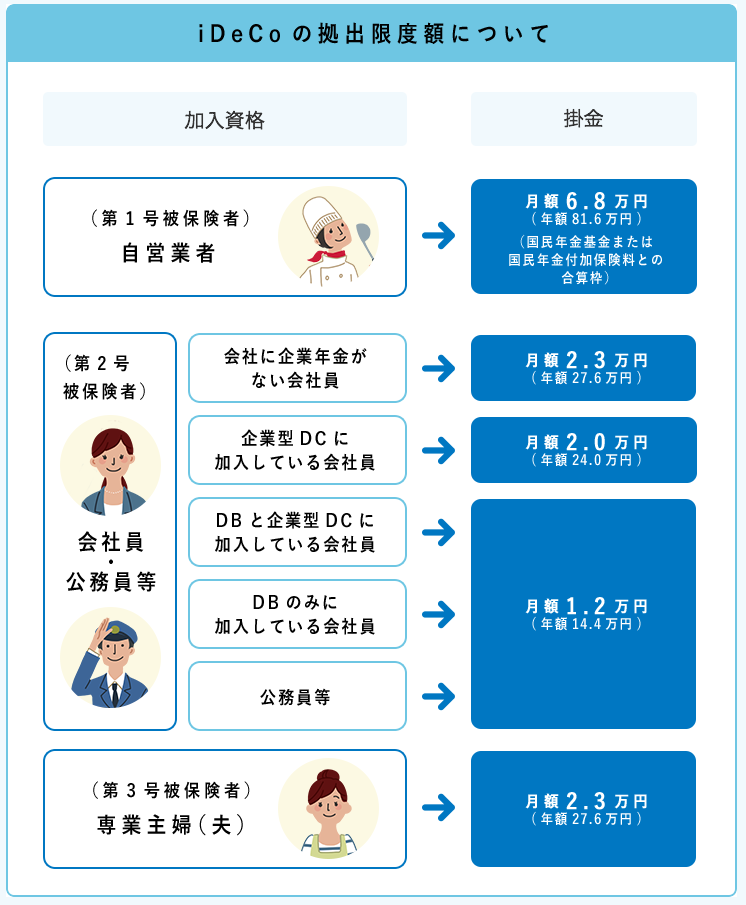

iDeCoの拠出限度額を確認しよう

iDeCoを始める際に注意しなければならないのが、加入資格によって拠出限度額(iDeCoで運用可能な金額の上限)が異なることです。

iDeCoと似たような制度の「つみたてNISA」では全員一律で年間40万円が上限になっていましたが、iDeCoの場合は一律で上限が決まっていません。

加入者一律で○○万円ではなく、加入者の働き方(自営業者・会社員・専業主婦など)毎に拠出限度額が設定されています。

まずは、下の図でご自身の加入資格を探し、拠出限度額がいくらになるか確認してみましょう。

(https://www.ideco-koushiki.jp/start/)

例えば、自営業者のように年金が手薄になりそうな場合には、月額6.8万円(年額81.6万円)と最も高くなっています。

サラリーマンは加入資格によって月額1.2万円~2.3万円(年額14.4万円~27.6万円)、公務員は月額1.2万円(年額14.4万円)です。

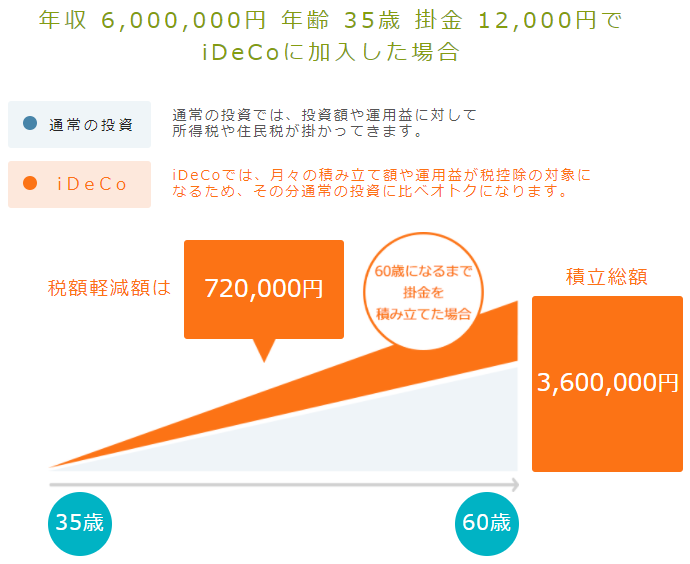

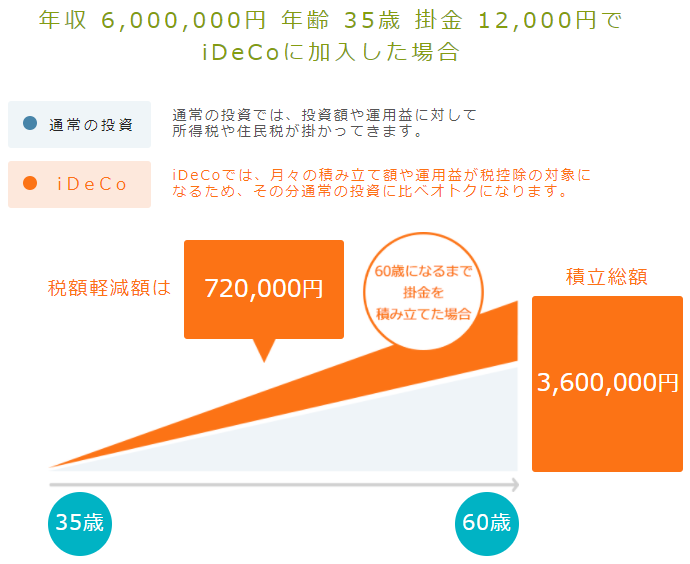

iDeCoで所得税と住民税が安くなる

そしてiDeCoの最大の特徴は、掛金が所得控除(所得税と住民税が安くなる)という点です。つまり、節税効果があります。

iDeCoと比較されるつみたてNISAでは所得控除がありません。

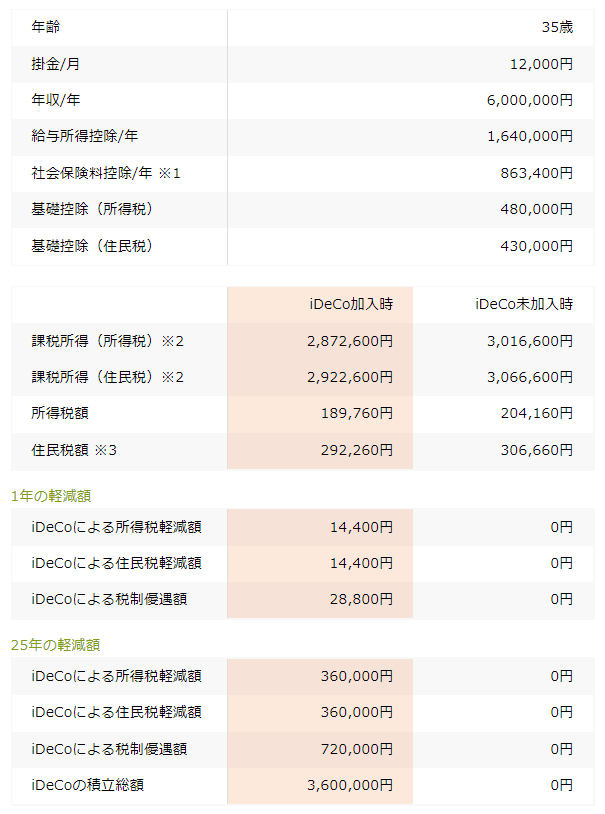

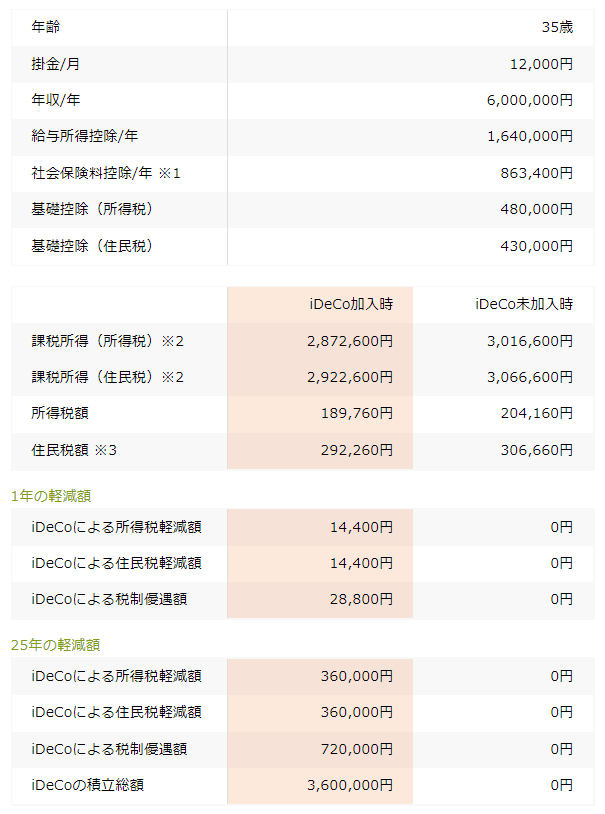

それではiDeCoの節税効果を計算してみました。

節税効果(税額軽減額)は、iDeCO公式サイトのシミュレーションを用いています。

節税効果の詳しい内訳は以下のとおりです。

iDeCoに加入することで「課税所得」が低下し、課税所得をもとに計算される所得税と住民税が少なくなっていることがわかります。

以上をまとめると、年齢35歳・年収600万円・掛金1.2万円の場合、60歳までの税額軽減額は72万円です。年額に換算すると28,800円になります。

これだけ節税効果があることからも、iDeCoがお得なことがわかります。

iDeCoの節税額は楽天証券でもシミュレーションが可能です。下の記事で解説しているので、こちらも参考にしてください。

iDeCoで節税したお金を全額投資すると資産形成の速度がアップします。下の記事で検証しているので、こちらも参考にしてください。

iDeCoで運用中の投資設定

iDeCoで運用すべき投資信託とは?

iDeCoでは、つみたてNISAと同様に投資商品を加入者が決める必要があります。

iDeCoでおすすめの投資商品は、管理費用の安いインデックスファンドです。

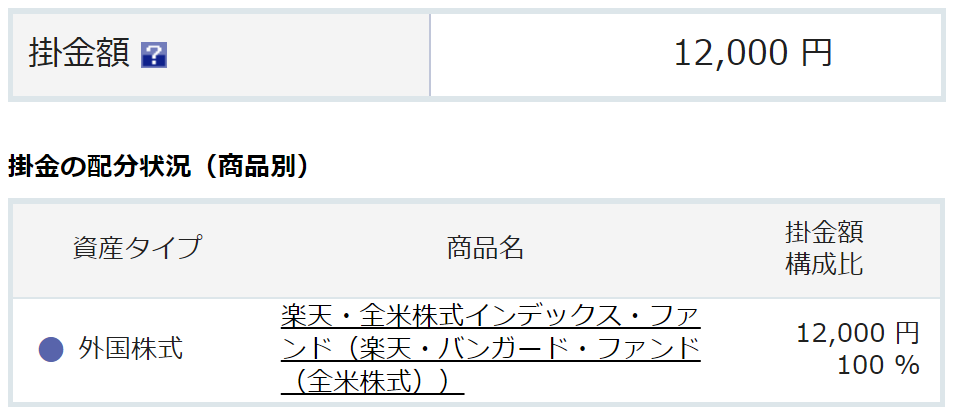

管理人は 「楽天・全米株式インデックス・ファンド(通称:楽天VTI)」という投資信託を運用しています。楽天証券で人気の投資信託の1つです。

楽天VTIは、バンガード社のETFである「VTI」を楽天証券が投資信託にしたものです。

楽天VTI以外にも、楽天証券ではおすすめの投資信託は2つあります。

詳細は以下の記事で解説していますので参考にしてください。

楽天証券以外の証券会社でもiDeCo向きの投資信託はありますので、心配しなくても大丈夫です。

証券会社によって扱っている投資商品が異なります。iDeCoの口座を開設する証券会社に投資したい商品があるかを確認しておきましょう。

iDeCoの投資設定

管理人の場合は、iDeCoの拠出上限額は毎月1.2万円です。

そのため、掛金額の上限である1.2万円を楽天・全米株式インデックス・ファンドで運用しています。

掛金の上限まで投資している理由としては、①資金的に余裕がある ②節税効果を最大にしたいことがあげられます。

先ほども解説したように、iDeCoでは60歳まで原則引き出すことができないことから、慎重に金額を決定しましょう。

楽天・全米株式インデックス・ファンドのリターン

それでは、楽天・全米株式インデックス・ファンドのリターン(パフォーマンス)をチャートで確認しましょう。

ここ10年くらいは米国株が絶好調であったこともあり基本的には右肩上がりで成長が続いてきました。

しかし、常に右肩上がりの成長をするわけではなく、コロナショック時(2020年2月から3月)には30%ほど暴落しています。

そして2022年に入ってからは、相場の乱高下が非常に激しい展開です。こういった相場環境では投資を継続するのが難しいでしょう。

ここ数か月も、世界的なインフレやウクライナ情勢の悪化など株式市場が乱高下する荒れた相場が続いています。

とはいえ、iDeCoでは一度投資の設定してしまえば自動で投資を継続してくれるので、相場に踊らされないこともiDeCoのメリットの1つと言えます。

iDeCoは年金の不足分を補うための資金であるため、数10年後に資産が増えていれば良いのです。

iDeCoを開始して数年はリターンを気にする必要はありません。

今後も株式市場が急落する場面は何度もあると予想されます。

機械的に投資を継続してくれる&60歳まで引き出せないというiDeCoの特徴が最大限に発揮され、老後資金の資産形成に役立つことでしょう。

iDeCo運用成績【運用13か月目】

2022年5月のiDeCo運用成績(運用13か月目)の報告です。

気になる運用成績は以下のとおりでした。

13か月目の運用成績は、+7,301円(+4.4%)です。

米国株の年平均リターンは6-8%程度を見込めるため、それよりもリターンが劣っています。

ただし先ほども触れたように、世界的なインフレやウクライナ情勢の悪化など株式市場が乱高下する相場が続いています。相場に一喜一憂せずに投資を継続したいものです。

iDeCoの場合、これに節税効果が加わるため、運用益と節税額で年間数万円はお得になります。

復習になりますが、年齢35歳・年収600万円・掛金1.2万円の場合、年額で28,800円の節税効果があります。

実は投資期間が短いうちは、運用益よりも節税効果の方が大きいです。

また、万が一開始して数年間は運用益が全くなかったとしても、節税効果は確実に(100%)あるので、iDeCoを継続する心の支えになります。

なお、iDeCoの税額控除には職場で年末調整(もしくは確定申告)が必要になるので、忘れずに手続きをしてください。

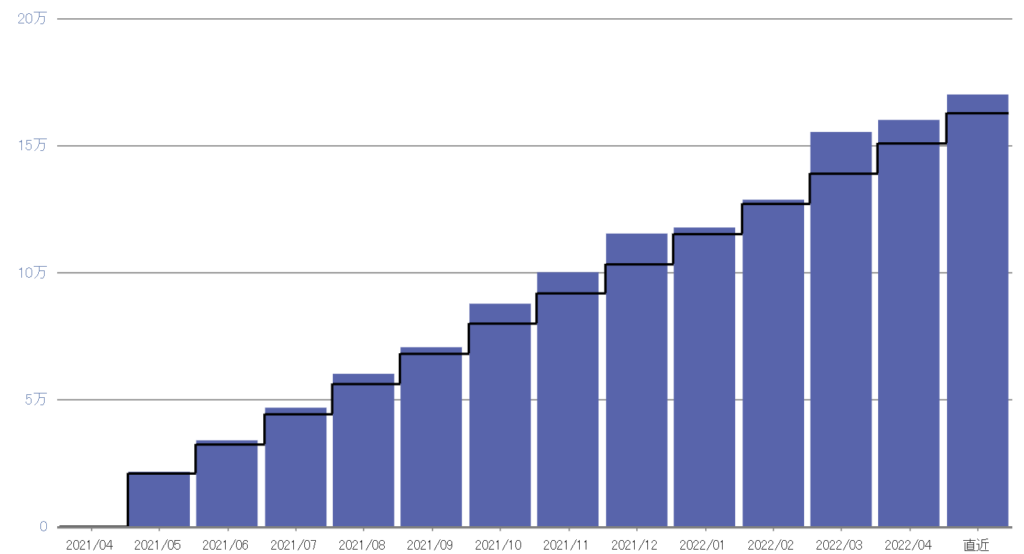

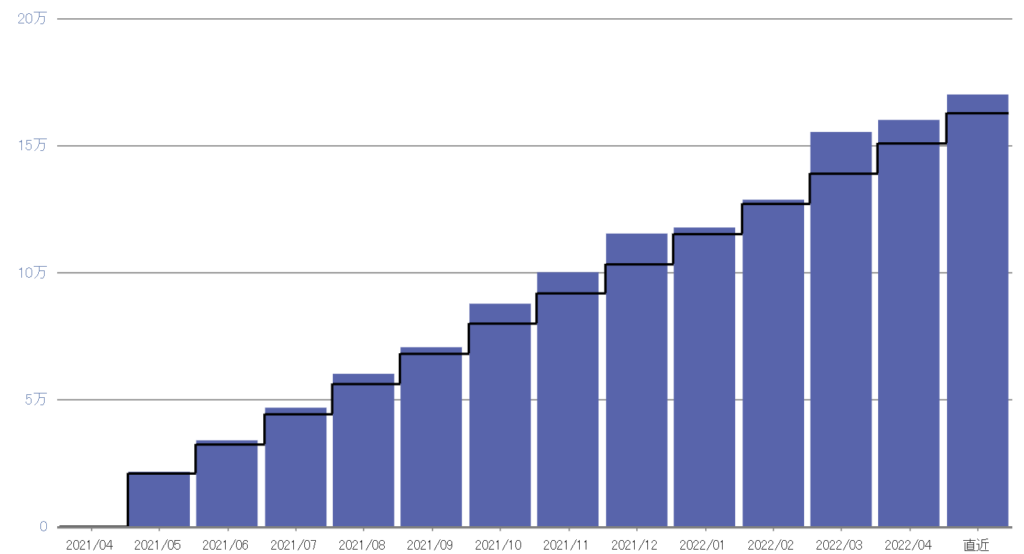

さて、これまでの iDeCoの評価額などをグラフにしてみました。

黒いラインが投資元本で、それを超えた部分が運用益です。

iDeCoを開始してから13か月しか経過していないこともあり、運用益が大きく増減しています。

これは運用期間が長くなるほど徐々に落ち着いてくるので、iDeCoを開始してから数年は種まき期間としてあたたかく見守りましょう。

iDeCoに興味があるけど始めるか迷っている人や老後の年金が心配な人の参考になったらうれしいです。

つみたてNISAは、iDeCoと同時並行で始めることがおすすめです。

つみたてNISAの運用成績も完全公開しているので参考にしてください。